|

2010. január 30. szombat, 16:49 |

|

Az energiaiparra szakosodott weblap szerint a közelmúltban napvilágot látott IEA (International Energy Agency) tanulmány túl optimistán ítéli meg az olajbányászati kapacitás bővülési lehetőségeit. A közelmúltban közzétett jelentés szerint 2030-ra napi 105 millió hordó olajat lesz képes kitermelni az olajipar, szemben a jelenlegi 85 millió hordóval. Számos szakember éppen ellenkezőleg ítéli meg a helyzetet. Az amerikai Energia Hivatal (US Department of Energy) éves előrejelzésében 2010-ben több olajat fogunk felhasználni, mint amennyit kitermelünk. Az energiaiparra szakosodott weblap szerint a közelmúltban napvilágot látott IEA (International Energy Agency) tanulmány túl optimistán ítéli meg az olajbányászati kapacitás bővülési lehetőségeit. A közelmúltban közzétett jelentés szerint 2030-ra napi 105 millió hordó olajat lesz képes kitermelni az olajipar, szemben a jelenlegi 85 millió hordóval. Számos szakember éppen ellenkezőleg ítéli meg a helyzetet. Az amerikai Energia Hivatal (US Department of Energy) éves előrejelzésében 2010-ben több olajat fogunk felhasználni, mint amennyit kitermelünk.

Az ábrán piros oszlop jelöli a várható olajfelhasználási igényt, míg a kék oszlop -az olajkitermelés- láthatóan nem tud lépést tartani a felhasználással.  A másik ábra az IEA prognózisát mutatja, amellyel szembe helyezkedik Kjell Aleklett az Uppsalai Egyetem professzora. Az IEA ábrája szerint a jelenlegi termelés alatt álló és ismert lelőhelyek mellett igen jelentős lelőhelyeket fognak még feltárni a jövőben (lila ábra) és az un. nem hagyományos olajlelőhelyek (non-conventional oil) kapacitása is jelentősen bővülni fog (az ábrán narancssárga szín jelöli). Aleklett professzor szerint az IEA túl rózsás képet fest az olajellátás jövéjéről és szerinte épp ellenkezőleg, a bővülés helyett napi 10 millió hordós kapacitás szűkülés várható. Egy dolog biztosnak látszik: amint a világgazdaság növekedési pályára áll, az olaj ára ismét "rakétázni" fog. forrás: oilprice.com

|

|

2010. január 30. szombat, 14:12 |

|

Az egyre népszerűbb portál mai cikkében Peter Cooper arról elmélkedik, hogy mit is akar Soros György az arannyal? Az egyre népszerűbb portál mai cikkében Peter Cooper arról elmélkedik, hogy mit is akar Soros György az arannyal?

Mint ismeretes a Davosi Világgazdasági Fórumon Soros György nagy havat kavart azon kijelentésével, hogy az arany árfolyama a végső eszközbuborék. De vajon mit is akart ezzel a kijelentésével elérni a befektetési guru? Talán a nagy rivális hedge fund menedzserhez, John Paulsonhoz hasonlóan ő is vásárolni akar? Miért nem 1200-as arany árfolyamnál tette meg ezen kijelentését, miért most 1080-nál? Valószínűleg vásárlási lehetőséget kívánt teremteni befektetési alapja számára. Cooper szerint jelenleg éppen nem az eszközár buborék fújása folyik, hanem az amerikai államkötvények kerülnek lassan buborék állapotába (a negatív kilátásokhoz képest igen alacsonyak a hozamok, azaz igen magasak a kötvényárfolyamok). Csak a kötvénypiac kidurranása után várható, hogy az aranylufi fújása igazából elkezdődik. Az aranypiac méretét a kötvénypiachoz viszonyítva, viszont jó nagy buborékra számíthatunk. Cooper szerint Soros valós pozíciója az aranyvásárlás. forrás: seekingalpha.com

|

|

2010. január 30. szombat, 08:34 |

|

Idézet Mitchell Glassmann-tól az FDIC (Amerikai Betétbiztosítási Alap) bankszanálásokért felelős vezetőjétől: "Bár a gazdaság a javulás jeleit mutatja, az USA bankszektor ettől jelentősen elmarad, a bankcsődök száma várakozásaink szerint 2010-ben is a 2009-es évhez hasonlóan magas marad." Glassmann ezt a kijelentését a minapi Kongresszusi meghallgatásán tette. Közismert, hogy az FDIC komoly pénzügyi problémákkal küszködik, forrásai gyakorlatilag kimerültek és ismét az USA központi költségvetésének segítségére szorul. forrás: Conclude Arany Hírek

|

|

2010. január 28. csütörtök, 07:36 |

|

Megdöbbentően jó videó. Érdemes megnézni a rap és a közgazdaságtan rajongóinak. A 20. század két nagy közgazdász tudósa feltámad, és egy 21. századi konferenciára indulnak, ahol a világgazdasági válság a téma. Mindez rapben előadva: forrás: Econstories.tv

|

|

2010. január 27. szerda, 18:56 |

|

10 kilós színarany érme? Nem túlzás ez? Szerintünk igen.., de lenyűgöző! Megjelent az Ausztrál Perth Mint verde 2010-es dátummal ellátott presztízs befektetési arany érméje. Csak egyedi megrendelés alapján gyártják. Az árazás a színarany ár szerint változó, a felár az érme egyedisége ellenére még a tolerálható sávon belül marad. A továbbiakról kérjük érdeklődjön telefonon! Ime a Nagy Tigris: forrás: Conclude Arany Hírek

Befektetési aranyérme adás-vételi árfolyamainkat a percenként frissülő webáruházunkban találja. Ha személyesen, készpénzért szeretne venni, vagy eladni befektetési aranyérmét, kérjük fáradjon be irodánkba, ahol azonnal tud üzletet kötni. Válogasson több száz féle arany és ezüst modern numizmatikai és ajándék érméink közül a Conclude érmeboltjából! Az érmék többsége készletről, akár bankkártyás fizetéssel a helyszínen is megvehető. Ha valamit nem talál, kérjük hívjon minket! |

|

2010. január 23. szombat, 09:19 |

|

A jelenlegi helyzetben, amikor a defláció és a később várható infláció erői csapnak össze, felmerül a kérdés, hogy mely instrumentumot válasszuk kamat elképzeléseink megjátszására? A lehetséges befektetési eszközök tengeréből most egyet emelünk ki: a ProShares UltraShort 20+ Year Treasury ETF alapot (ticker kódja TBT, bevezetve: NYSE:arca),-továbbiakban TBT, mely megfelelőnek látszik arra, hogy: - az USA hosszú lejáratú dollárban denominált állampapírjaival -elismert értékpapírpiacra bevezetett papírokkal

- akár kisebb összeggel is költséghatékonyan -szűk spreaddel

-tőkeáttétellel -short és long pozíciókat gyorsan váltogatva -real time, on-line megvalósítva -stop-loss, profit take megbízásokat használva

tudjunk kereskedni

Ez az ETF jelenleg a legnagyobb tőkeáttételes short kötvény alap, amelybe 2009-ben több mint 2 Mrd dollár tőke áramlott.

Nézzük tehát a Pro Shares termékét az UltraShort 20+ Year Treasury nevű terméket, ami a Barclays Capital 20+ Year U.S. Treasury Index-et választotta benchmark céljára. (Az index korábban Lehmann márkanév alatt futott, de a brandet a Barclays vette át a Lehmann csőd után). A benchmark 2009/09/30-án 10 féle USA államkövényből állt, melyek hátralévő átlagos futamideje 27,31 év volt, a portfólió módosított durációja 2010. január 22-én 15,88 év volt. A ProShares nemcsak államkötvényekbe, hanem derívatívákba is fektet, a cél az, hogy minél pontosabban lekövessék a Barclays Index napi hozamait. Az Ultra Short az alap nevében azt jelenti, hogy a Barclays Index napi árváltozását -200%-os árváltozással követi, azaz kétszeres a tőkeáttétel és shortolja az államkötvényeket vagyis az alappozíció hozamemelkedésre játszó. Fontos kiemelni, hogy ez a termék a Barclays Index NAPI hozamváltozásait igyekszik lekövetni, ezért hosszabb távon a hozama valószínűleg eltér a benchmark hozamtól (ill. annak kétszeresétől). Hogy a napi hozamok változásának szorzata, miként tér el egy index abszolút hozamától az megtudhatjuk innen:(compounding effect). Röviden egy egyszerű példával megvilágítva: egyik nap 10%-ot emelkedik egy index, és a másik nap is 10%-ot emelkedik az index. Ebben az esetben az Index kétnapi hozama (nem évesített hozam!) 20%,ha viszont ugyanezt a napi hozamszámítással működő termékkel tesszük meg (mint amilyenek jellemzően a ProShares termékei), akkor a hozam már 100*1,1*1,1=121, azaz 21%!. A historikus napi nettó eszköz értékek letölthetőek innen. A másik fontos megfigyelendő tulajdonsága ezen alapoknak az, hogy hogyan reagálnak az alaptermék (jelen esetben a Barclays Index) volatilitására. Egy hasonló alapot tudunk vizsgálni ebből a szempontból (Rising Rates Opportunity 10 ProFund :: TICKERS :: Investor Class RTPIX :: Service Class RTPSX). Ez az alap a 10 éves US T-Note napi hozamváltozásait követi le. A volatilitás érzékenységi táblázata elérhető az összefoglaló prospektus 4. oldaláról:

A táblázatból kiderül, hogy alacsony volatilitási értékeknél (10%-os oszlop) az alaptermék hozamát magasan felülteljesíti az alap (pl. a legfelső sorban látszódik: az alaptermék -60%-os hozamánál az inverz tőkeáttétel nélküli alap hozama 147% tudna lenni, míg a legalsó sorban látszódik hogy az alaptermék +60%-os hozamánál az elszenvedett veszteség csak -38% volna). A 10 éves T-Note 5 éves historikus volatilitása 9% körüli, és a legkiugróbb év volatilitása is csak 12,4% volt az elmúlt 5 évben. Visszatérve a TBT-re: A kibocsátási tájékoztató szerint az alapkezelő összesen évi 0,95% díjból gazdálkodik. A Barclays oldalán naponta nyomonkövethetjük az alaptermék index (U.S. Treasury: 20+ Year) napi és éves hozamait, valamint a módosított hátralévő átlagos futamidőt (modified duration: Mod. Adj. Duration). A módosított duráció jelenleg 15,86 év. Ha az Indexet alkotó kötvényeket egy összetett kötvénynek tekintjük, akkor annak a hozama jelenleg: 4,48%. Hüvelykujjszabályként alkalmazható, hogy 1%-os hozamemelkedés esetén az Index értéke 15,8% százalék körül esik. (A profi kötvénykereskedők még az un. konvexitás értékkel is számolnak a hozamgörbe változás és az ebből adódó kötvényárfolyam változás számításakor.) Most nézzük meg azt ami a spekulánst legjobban érdekli: 1. mennyi a potenciális veszteség 2. mennyi a potenciális nyereség 3. mik a szcenáriók. -Ha maradnak a hosszú hozamok ott ahol vannak, akkor a TBT-be való befektetésen folyamatosan veszítünk. Potenciális veszteségünk nagyon hozzávetőlegesen az alaptermék negatív tartási hozamából és az alapkezelői díj költségéből ered valamint abból hogy az alapkezelő a pozícióit állandóan módosítgatja, hogy a piac változásait lekövesse (nagyobb változékonyság-több pozíció módosítás-nagyobb kereskedési kötség) és persze mindez megszorzódik a tőkeáttétellel. Csak becslést adhatunk: sorrendben (4%+0,95%+1%?)*2= kb. éves 12%. -Ha tovább esnek a hosszú hozamok mondjuk egy százalékkal az jelenthet kb. 15,8%*2 tőkeáttétel=31,6%-ot, azaz ha hosszú ideig "beülünk a poziba" lsd. előző pont és még esnek is a hozamok össze jöhet éves szinten kb. 40% "bukó" is. -Ha viszont sikerül elkapnunk egy hozamemelkedést és ez tartós egyirányba ható folyamatként zajlik le, akkor jelentős nyereségre tehetünk szert. Százalékos hozamemelkedésenként kb. 30-40%-ot. Mondjuk ha egy meglóduló inflációval elszállnak a hosszú hozamok 8%-ig, akkor kb. 120-140%-ot is. Ha mindez úgy zajlik le, hogy közben a volatilitás nem emelkedik jelentősen (szépen napról-napra egyirányba menetelve emelkednek a hozamok) , akkor ez még jobban megdobódhat (extrém esetben akár duplázódhat), a másik oldalról viszont egy jelentős volatilitás emelkedés (le-föl csapkodás közben emelkednek a hozamok) akár el is emésztheti a hozamemelkedésből származó nyereségünket. A termék CFD (contract for difference) formában is kereskedhető, ekkor még további max. 5-szörös tőkeáttétellel tudunk kereskedni. azaz ez előző szcenáriók így alakulnak: 1:-60%, 2: -200% 3:+600%. A hozam/veszteség kalkulációt nagyban befolyásolhatja, hogy a pozíciónk tartási ideje alatt milyen lesz az alaptermék volatilitása. Általában: ezen papír esetében alacsony volatilitásnál kedvezőbb hozamra, magasabb volatilitásnál a kalkuláltnál kedvezőtlenebb hozamra számíthatunk (lsd. feljebb).

A TBT mai (6 órás időbeosztással megírt) chartján látszódik, hogy a papír a 47.05-ös érték körül tartózkodik, mely a grafikon szerint erős ellenállásnak tűnik, ha viszont lefelé áttöri, akkor a következő szint valahol a 46.0 körül lehet. VIGYÁZAT! : a 2008-as novemberi minimum 35,51 volt 3,1% körüli hosszú kamatoknál ! Érdekes utána számolni: a jelenlegi hozam 4,48%, a 2008 novemberi minimumnál a hozam 3,1% volt, a kettő különbözete=1,37% hozamemelkedés. Hüvelykujjszabályunk szerint ez kb. 43% egyszeri hozam kell legyen és 1,1 évig kellett volna tartanunk a pozit azaz ebből lejön kb. 13%, a kettő különbözete mintegy 30%. Ez igen jól közelíti a tényleges hozamot, amely 33% volt. Azaz az elmúlt bő év volatilitás körülményei között a "TBT" elég jól követte a "Barclays U.S. Treasury: 20+ Year Index" benchmarkot.

Befektetési döntésünk előkészítéséhez jól jöhet egy dinamikus hozamgörbe chart, amely elérhető innen. Nyomjuk meg az animate és a show info boxot is. Ha a jobbra lévő S&P500 chartot is nézzük, akkor azt is látjuk, hogyan mozgott ezzel egyidejűleg a részvénypiac. A ProShares alapja egy ETF (tőzsdén kereskedett alap), be van vezetve a New Yorki tőzsdére (NYSE-ARCA), több online platformon is elérhető, ticker kódja: TBT . Mivel ez egy nem triviális termék, ezért ha még nincs jelentős kötvénykereskedői tapasztalatunk, tőkénknek csak kis részét kockáztassuk! forrás: Conclude Arany Elemzések

|

|

2010. január 23. szombat, 08:48 |

|

Január 13-án jelent meg a Casey Research prognózisa a közeljövő részvénypiaci és aranypiaci kilátásait illetően. Az azóta elkezdődött folyamatok az előrejelzés helyességét látszanak igazolni. Ime a Casey Research gondolatai: Január 13-án jelent meg a Casey Research prognózisa a közeljövő részvénypiaci és aranypiaci kilátásait illetően. Az azóta elkezdődött folyamatok az előrejelzés helyességét látszanak igazolni. Ime a Casey Research gondolatai:

Doug Casey ismét egy figyelemfelkeltő prognózissal állt elő. Meglátása szerint az amerikai tőzsde esése várható a közeljövőben.

Bár ma egészen más helyzet áll fenn, mint a 2008-as krach idején, mindenképpen érdemes végiggondolni egy komolyabb korrekció következményeit és az ebből adódó befektetési lehetőségeket.

David Galland a Casey Research ügyvezető igazgatója szerint elemzői csoportjuk tagjai körében az amerikai részvénypiac megítélése elég ambivalens képet mutat. Ha ugyanis kizárólag a hagyományos pénzügyi mutatókat tekintjük, mint például a P/E (Részvény árfolyam/nyereség) arányt, vagy az osztalékhozamot, az értékpapír piac nem különösen túlértékelt. Az elemző szerint azonban aggodalomra adhat okot, hogy a P/E arány az utóbbi évben mért nagymértékű javulása főképp a munkaerő és más költségek számottevő csökkentésének az eredménye. A legtöbb esetben a mutató javulása tehát nem a növekvő árbevételnek köszönhető. A nagy költségcsökkentő intézkedések lezárultával, a következő negyedéves jelentések még okozhatnak nem kívánt meglepetéseket az elemző szerint.

Amennyiben Doug Casey prognózisa valósággá válik, David Galland szerint a következőkkel kell számolnunk:

- Az arany és az ezüst ára esni fog. Egy rövid időre ismét deflációs periódus köszönt majd be, mely az állóeszköz piac számára kedvezőtlen, ezért eladásra kell majd számítani, ám az elemző szerint ez az időszak nem lesz sem hosszú, sem túlzottan meghatározó.

- A dollár megerősödik, majd esésnek indul. Az elemző úgy látja, az amerikai politikusok újraválasztásuk érdekében, a novemberi választások előtt, pénzmennyiség növelő intézkedésekben látják majd a megoldást a gazdasági helyzet további romlásának megakadályozására. Így míg a befektetők a kockázatos portfóliójukat átcsoportosítják majd a „biztos” befektetésekbe, mely a dollárt erősíti, az összeomlást követő monetáris intézkedések, vagyis a pénzcsapok nyitva hagyása, ellenkező hatást gyakorol majd a valutára.

- Jelenleg az arany részvények viszonylag erős esése várható. Azonban a kormányzati kiadásnövelő programok új hulláma következtében a dollárra nehezedő további nyomás a nemesfémek árfolyamát gyorsan helyrebillenti majd és azok újra jelentős emelkedésnek indulnak. Az elemző meggyőződése, hogy az amerikai gazdaság középtávon súlyos inflációval fog szembenézni.

Mit érdemes tenni? David Galland a következő tanácsokat fogalmazza meg: Azok számára, akiknek portfóliójában a nemesfém részvények részaránya meghaladja a 25 %-ot, tanácsos lazítani a mértéken, bizonyos összeget készpénzzé tenni és felkészülten várni a részvények visszavásárlásának lehetőségét, ha bekövetkezik egy komoly visszaesés. Ami a papír arany konstrukciókat illeti, az arany befektetési jegyek, ETF-ek ideiglenes készpénzre váltása, majd a megfelelő pillanatban az olcsó áron való visszavásárlása a szakember szerint kifizetődő lehet. Ám a fizikai arannyal rendelkezők számára nem javasolja a készpénzre váltást, majd újbóli visszavásárlást a túl magas határköltség miatt.

David Galland megállapítása szerint egy tőzsdekrach esetén nagyobb kockázat az, ha nem tartunk aranyat, mint az ha most ki kell „ülnünk“ egy átmeneti korrekciót. forrás: Casey Research

|

|

2009. december 19. szombat, 17:04 |

|

A tőzsdefórum pénteki cikkében összefoglalja, hogy a korábbi kamatemelési ciklusokban a kamatemelést megelőzően, ill. a kamatemelkedést követően hogyan reagáltak a piacok. A kőolaj ára és általában a nyersanyagok ára egyértelműen pozítivan reagált a kamatemelésre (kőolaj +17%!), míg a 10 éves amerikai kötvény pedig a kamatemelés megkezdését megelőző 6 hónapban mintegy 2,5%-ot, a kamatemelési ciklus beindulását követően pedig 7%-ot veszített értékéből. A dollárindex a kamatemelés megkezdését követően 6 hónap alatt 2,5%-ot csökkent. Forrás: tőzsdefórum.hu

|

|

2009. december 19. szombat, 11:16 |

|

A világ legnagyobb kötvényalapjának, a Total Return Fund-nak a kezelője, Bill Gross drasztikusan csökkentette az államkötvények részarányát a portfólión belül, miközben az októberi negatív készpénzarányt novemberre plusz 7 százalékra emelte. Csak 2008. szeptemberében, a Lehman csődjekor fordult elő ilyen mértékű váltás. Vélhetően azért mozdult el az államkötvények felől a készpénz irányába Bill Gross, mert jövőre az amerikai gazdaság növekedése kamatemelésre sarkallhatja a Fed-et és így készül fel erre döntéseivel.

A Pimco vezére, Bill Gross a saját kezelésű alapjánál csökkentette az államkötvények részarányát, miközben a felszabaduló pénzeket készpénz jellegű eszközökben helyezte ki. A lépés érdekessége, hogy a Lehman 2008. szeptemberi bedőlése óta nem került sor ilyen jellegű megmozdulásra - írja a BusinessWeek.

A 199.4 milliárd dolláros vagyont kezelő Total Return Fund októberben még -7 százalékos készpénzaránnyal rendelkezett, miközben ez a helyzet novemberre +7 százalékra változott. Az alap negatív pozícióját az eredményezheti, hogy az alap derivatív- és határidős terméket vásárolt, illetve a piac esésére játszva short pozíciókat épített ki.

A Pimco adatai szerint a Total Return Fund államkötvény aránya az októberi 63 százalékról 51 százalékra csökkent, Bill Gross pedig azért csökkenthette mindössze egy hónap alatt ilyen mértékben az államkötvények részarányát, mivel gyakorlatilag biztos, hogy a jövő évi amerikai gazdasági növekedés elegendő lesz ahhoz, hogy a Fed az alapkamatot emelje.

A Bloomberg felmérése szerint egy éven belül az amerikai jegybanki alapkamat a mostani nulla közeli szintekről 0.75 százalékra emelkedhet, ennek megfelelően pedig a kötvényhozamoknak is emelkedniük kell a jövőben. A 10 éves amerikai államkötvény referenciahozama 3.5 százalék körül található most, a Bloomberg felmérése szerint pedig jövő év végére 4 százalék fölé is emelkedhetnek a hozamok. Forrás: portfolio.hu

|

|

2009. december 19. szombat, 10:59 |

(Casey Research) Az USA importja jelentősen csökkent a válság miatt, ezért az éves 800 milliárd dolláros kereskedelmi deficit 400 milliárd dollárra csökkent. Bud Conrad a Casey vezető elemzője arra hívja fel a figyelmet, hogy az USA kereskedelmi hiányát finanszírozó külföldiek eddig főképp USA kötvényekbe, állampapírokba forgatták vissza a pénzt. Most viszont hiába csökkent jelentősen az USA kereskedelmi deficitje, a külföldiek dollár alapú befektetései ezt meghaladóan csökkentek, így egyre nehezebb lesz finanszírozni az amerikai államadósságot. Bud Conrad szerint növekedni fog a kamatemelési kényszer az USÁ-ban.

|

|

2009. december 19. szombat, 10:18 |

|

(The New York Times) Az újság december 16-i számában közölt tudósítás szerint kiéleződhet a diplomáciai feszültség az USA és Pakisztán között, azt követően hogy számos amerikai állampolgárnak, köztük diplomatáknak és a határmenti tálib harcokban oly fontos helikopter szerelőknek a vízumát nem hosszabbítják meg a pakisztáni hatóságok. Az újságcikk szerint a pakisztáni helyzet romlik és Amerika ellenes hangulat alakult ki. Néhány idézet egy pakisztáni biztonsági hivatalnok szájából: "az amerikaiak arrogánsok, azt hiszik nekik mindent szabad" "háborús helyzetben élünk, nekem is mindennap átvizsgálják az autómat a munkába menet, az amerikaiaknak is el kel tűrniük ezt". |

|

2009. december 15. kedd, 17:46 |

|

Conclude Arany Hírek: Megjelent a portfolio.hu kiadványa az "Árupiacokról egyszerűen" 2009-es új kiadása. Az új kiadást a Conclude Befektetési Kft. (is) szponzorálta. A kis könyv külön fejezetben foglalkozik a fizikai aranypiaccal, és így hazánkban űttörő kezdeményezésnek számít. A befektetési aranyról szóló részt a Conclude szakemberei írták. A kiadvány kapható online a portfolio.hu-nál, ill. promóciós akció keretében a Conclude-nál nagyobb összegű vásárláshoz kapcsolódóan. Conclude Arany Hírek: Megjelent a portfolio.hu kiadványa az "Árupiacokról egyszerűen" 2009-es új kiadása. Az új kiadást a Conclude Befektetési Kft. (is) szponzorálta. A kis könyv külön fejezetben foglalkozik a fizikai aranypiaccal, és így hazánkban űttörő kezdeményezésnek számít. A befektetési aranyról szóló részt a Conclude szakemberei írták. A kiadvány kapható online a portfolio.hu-nál, ill. promóciós akció keretében a Conclude-nál nagyobb összegű vásárláshoz kapcsolódóan.

Befektetési aranyrúd és aranyérme adás-vételi árfolyamainkat a percenként frissülő webáruházunkban találja. Ha személyesen, készpénzért szeretne venni, vagy eladni befektetési aranyrudat, érmét, kérjük fáradjon be irodánkba, ahol azonnal tud üzletet kötni. Válogasson több száz féle arany és ezüst modern numizmatikai és ajándék érméink közül a Conclude érmeboltjából! Az érmék többsége készletről, akár bankkártyás fizetéssel a helyszínen is megvehető. |

|

2009. december 14. hétfő, 17:49 |

|

A Conclude az 1 unciás Maple Leaf színarany befektetési érmék egyik fő magyarországi forgalmazója. Az érméket folyamatosan készletünkön tartjuk és fel is vásároljuk. Nemcsak unciás, de akár 1 grammos érmét is vásárolhat a Juharlevél befektetési aranyérméből a Conclude-tól. A Conclude az 1 unciás Maple Leaf színarany befektetési érmék egyik fő magyarországi forgalmazója. Az érméket folyamatosan készletünkön tartjuk és fel is vásároljuk. Nemcsak unciás, de akár 1 grammos érmét is vásárolhat a Juharlevél befektetési aranyérméből a Conclude-tól.

A Maple Leaf a Kanadai Királyi Pénzverde legnépszerűbb márkaneve és büszkesége. 1979 óta van a piacon és eddig több millió darabot adtak el belőle. A kidolgozottsága, fényessége és egyszerűsége miatt igen népszerű. A legtisztább színarany érme címre pályázva öt kilences, azaz 99,999% tisztaságban is vertek belőle. A 100 kilós juharlevéllel az óriás Bécsi Filharmonikust akarták "lepipálni". Forgalomban 1982 óta leginkább a négy kilences változat (99,99% tisztaság) van, a korábbi évjáratok "csak" három kilences tisztaságúak. Az unciás érme névértéke 50 dollár. Az előlapon II. Erzsébet királynő képe jelenik meg profilból, míg a hátlapon Kanada egyik jelképe a juharlevél látható. 2014.-től a Mini Maple Leaf érmét is forgalmazzuk. Forrás: Conclude Arany Hírek

Befektetési aranyérme adás-vételi árfolyamainkat a percenként frissülő webáruházunkban találja. Ha személyesen, készpénzért szeretne venni, vagy eladni befektetési aranyérmét, kérjük fáradjon be irodánkba, ahol azonnal tud üzletet kötni. Válogasson több száz féle arany és ezüst modern numizmatikai és ajándék érméink közül a Conclude érmeboltjából! Az érmék többsége készletről, akár bankkártyás fizetéssel a helyszínen is megvehető. Ha valamit nem talál, kérjük hívjon minket! |

|

2009. december 14. hétfő, 09:09 |

|

A Conclude a Krugerrand befektetési arany érmék egyik fő forgalmazója Magyarországon. Felvásárlási áraink is rendkívül kedvezőek. A Conclude a Krugerrand befektetési arany érmék egyik fő forgalmazója Magyarországon. Felvásárlási áraink is rendkívül kedvezőek.

A Krugerrand volt a legelső "bullion coin", azaz befektetési arany érme, amelyet a modern időkben (1967-ben) kibocsátottak. A Dél-Afrikai Köztársaságban forgalmi pénznek szánták, ezért nem teljesen színaranyból van, hanem csak 22 karátos aranyból, azaz 91,67% az aranytartalma. A maradék 8,33% rezet tartalmaz, így a Krugerrand jóval keményebb, mint a színaranyérmék. Nem nagyon karcolódik, viszont a színe enyhén vöröses árnyalatú. Az érme súlya 33,93 gramm, így éppen 1 trójai uncia színaranyat tartalmaz. A Krugerrand érméből van a legtöbb a befektetési érme piacon. Az érméknek nincs névértékük. Az előlapon Paul Kruger (1825-1904) a búrok egykori karakterisztikus vezetője látható, míg a hátlapot egy dél-afrikai antilopféle a "springbok" képe díszíti. A feliratok afrikaans és angol nyelven olvashatóak (fyngoud, fine gold azaz színarany). A hátlapon lévő évszám az érme verési dátumát mutatja. A régebbi Krügerrand érmék általában némiképp kevesebbet érnek, mint a legújabb veretek. A Krugerrand márkanév a Dél-afrikai Germiston városban található Rand Refinery Ltd. cég tulajdona, amely a világ egyik legnagyobb arany öntő üzeme.

Ezt a gyönyörű dél-afrikai antilopfajt ábrázolja a Krüger rand érme

Befektetési aranyérme adás-vételi árfolyamainkat a percenként frissülő webáruházunkban találja. Ha személyesen, készpénzért szeretne venni, vagy eladni befektetési aranyérmét, kérjük fáradjon be irodánkba, ahol azonnal tud üzletet kötni. Válogasson több száz féle arany és ezüst modern numizmatikai és ajándék érméink közül a Conclude érmeboltjából! Az érmék többsége készletről, akár bankkártyás fizetéssel a helyszínen is megvehető. Ha valamit nem talál, kérjük hívjon minket! |

|

2009. december 08. kedd, 11:33 |

|

A Conclude a befektetési aranyár nyomonkövetésére ingyenes árfolyam értesítő szolgáltatást indított. Az érdeklődők az árfolyamszintet beállítva emailes értesítést kapnak, ha a piac elérte a beállított árfolyamot. forrás: Conclude Arany Hírek |

|

2009. december 04. péntek, 21:12 |

|

Conclude Arany Hírek: A ma délutáni eseményeket a MarketWatch hírei alapján megpróbáljuk összefoglalni. A meglepően jó munkanélküliségi adatok nyomán, "hurrá vége a válságnak" hangulat tört ki, a dollár jelentős erősödésbe kezdett, a dollár szinte minden főbb devizával szemben erősödött, a DXY Index 1,6%-ot ugrott ( a dollárnak a főbb devizákkal szembeni devizakosara, melyet a kereskedelmi forgalommal súlyoznak). A euró/dollár keresztárfolyam jelentősen az 1,50 szint alá került 1,4850-ig. A dollár erősödésével párhuzamosan a részványárak is emelkedtek, a Dow 0,21%, az S&P 500 Index 0,55%-kal). A dollár erősödése és a részvényárak emelkedése ritkán szoktak együtt mozogni, hiszen a kettő mozgás között jellemzően negatív korreláció van (ha a dollár erősödik a részvényárak jönnek le és fordítva). Most nem így történt. Az olaj árfolyama előbb elindult felfelé (vége a recessziónak? beindul a kereslet az energiahordozókra? kérdezték a befektetők), de aztán a dollár erősödése nyomán az olaj árfolyam lefelé vette az irányt és mintegy 0,5%-ot gyengült. A dollár erősödés a dollárban jegyzett olaj árára negatívan hat, így most a két erő közűl (vége a recessziónak? vs. erősödik a dollár) a mai nap végére ez utóbbi győzött. A hozamok elindultak fölfelé, a kétéves amerikai kötvényhozamok 10 bázisponttal emelkedtek. A befektetők óvatosan azt árazzák be, hogyha gyógyul a gazdaság, akkor a FED-nek nem kell majd a jelenlegi igen alacsony szinten tartania a kamatot. Számunkra a legérdekesebb az arany árfolyamának alakulása. A dollárban jegyzett arany mintegy 4%-ot zuhant hirtelen, azaz a dollár erősödését (+1,6% a DXY indexben), jócskán túllépte az arany gyengülése. (conclude kommentár) A Comex Gold futures-ben túlvásároltság érzékelhető, valamint nyílván jelentős stop-loss megbízások voltak. A túl nagy százalékos esés a dollár erősödéshez képest túlreagálásra utal. Amennyiben a pozítív hangulat kitart még egy darabig, akkor az arany ára visszatesztelheti az 1000-es 1050-es szintet. Trenddel szembeni spekulatív pozíciót nyitni viszont veszélyes lehet, inkább a kedvező vételre játszanak sokan.  A DXY INDEX ábráján jól látszódik a dollár gyengülése. A 70-es szintet kritikusnak tartják. A mai napi "kiszúrás" a chart végén látszódik. A trendcsatornából egyenlőre még nem lépett ki fölfelé a dollár. |

|

2009. december 03. csütörtök, 11:56 |

|

Conclude Arany Hírek: A HSBC bejelentette, hogy a New York Fifth Avenue-ban lévő trezorjából a magánszemély befektetőknek ill. kisebb intézményeknek máshová kell vinniük a nemesfémkészletüket. Az eset meglehetősen nagy felháborodást keltett és pletykák indultak különböző Golden Bug oldalakon, arról, hogy vajon mi lehet a döntés oka. A témával érzésünk szerint foglalkozni kell, mert nagyon sok befektetőhöz eljutnak ilyen jellegű információk (dezinformációk). Jelenleg a fizikai arany körül egyre nő a "felhajtás", amelyre elég hatékonyan erősítenek rá a különböző internetes fórumok és "aranybogár" oldalak. Ennek a hírnek is több tucat oldalon találjuk enyhébb vagy vadabb "mutációit". Mutatóba egyet közlünk: (Commodityonline.com) A HSBC a világ egyik legnagyobb szereplője a nemesfém piacon. A londoni székhelyű LBMA tagja, a london gold fixing és más nemesfém fixingek résztvevője. Most mégis úgy tűnik, hogy kiszállnak az aranyraktározási üzletből. Mi lehet az oka? A kérdésre a választ Jim Sinclair neves nemesfémpiaci szakértő próbálja meg megfejteni. A fizikai aranypiac raktározási része egy kimondottan jó üzlet kéne legyen. Ráadásul a költséghatékonysága is megfelelő, hiszen ma már minden számítógépes nyilvántartásban van. Mi lehet hát az oka annak, hogy az a HSBC aki világszerte a legnagyobb nemesfém raktározási szereplő szeretne kihátrálni egy jól menő üzletből? Én a leszállítási problémákra gyanakszom, és most nem csak a HSBC hanem a többi nemesfém raktározó problémájára is gondolok. Ezenkívül a piaci szereplők egymásba vetett bizalma is inogni látszik... (conclude kommentár): mérsékeltebb hangú cikkek arról írnak, hogy egyszerűen a magán befektetők ezüstkészleteinek tárolásától szeretnének megszabadulni, mert kell a hely az aranynak. Megint mások azt találgatják, hogy a SPDR GLD tőzsdei arany alapnak kell hely, ami elég reálisnak tűnik, hiszen a HSBC a SPDR Gold letétkezelője. A HSBC nem kommentálta a The Times on-line változatának megkeresését. Mindenesetre ha a HSBC tényleg ki akarna vonulni az aranytárolási üzletből, az igen meglepő volna, hiszen ez egy meglehetősen jövedelmező üzlet manapság Amerikában. Amennyiben ez tényleg igaz volna, az aranyárfolyam meredek emelkedésbe kezdene, ezért a pletyka keltésnek lehet gyakorlati oka |

|

2009. december 03. csütörtök, 11:39 |

Conclude Arany Hírek: Megjelent a Menedzsment Fórumban a Conclude Kft. ügyvezetőjével készített riport. A cikk olvasásához kattintson a linkre.

|

|

2009. november 28. szombat, 10:15 |

|

Conclude Arany Hírek: A Világgazdaság című napilap vezércikkben foglalkozott a magyarországi befektetési arany piac fellendülésével. A cikk címe: "Aranylázban ég a világ". A két megszólaltatott szakértő egyike Juhász Gergely a Conclude ügyvezetője nyilatkozott a lapnak az aranypiac jelenlegi állapotáról és a befektetők aranyvásárlási érdeklődéséről. A cikket mellékeljük. Conclude Arany Hírek: A Világgazdaság című napilap vezércikkben foglalkozott a magyarországi befektetési arany piac fellendülésével. A cikk címe: "Aranylázban ég a világ". A két megszólaltatott szakértő egyike Juhász Gergely a Conclude ügyvezetője nyilatkozott a lapnak az aranypiac jelenlegi állapotáról és a befektetők aranyvásárlási érdeklődéséről. A cikket mellékeljük.

Vilaggazdasag20091126Conclude1.pdf

Vilaggazdasag20091126Conclude2.pdf |

|

2009. november 28. szombat, 10:00 |

|

Conclude Arany Hírek: A Conclude a Portfolio.hu szervezésében 2009. november 25-én a Portfolió Klubban előadást tartott a fizikai aranypiacról, a befektetési aranyrudak típusairól és a befektetési arany érmékről. Az előadásból készített pdf fájlt közzétesszük: Conclude Arany Hírek: A Conclude a Portfolio.hu szervezésében 2009. november 25-én a Portfolió Klubban előadást tartott a fizikai aranypiacról, a befektetési aranyrudak típusairól és a befektetési arany érmékről. Az előadásból készített pdf fájlt közzétesszük:

conclude_prezentacio.pdf |

|

2009. november 23. hétfő, 19:46 |

|

Conclude Arany Elemzések: Az SPDR Gold Trust jelenleg a legnagyobb tőzsdén kereskedett arany alap. 1117 tonna arany (35,9 millió uncia), több mint 40,9 milliárd dollár értékben található az alapban. Ez a legismertebb papírarany termék. ("papírarany"-nak hívják a fizikai aranykereskedők az elektronikus jel vagy papír formát öltő "aranyat").Kisbefektetők százezrei (ha nem milliói) kereskednek a NYSE Arca NewYork-i tőzsdére bevezetett részvényeivel úgy, hogy sohasem olvassák ela kibocsátási tájékoztatót. Mi elolvastuk Önök helyett, és megpróbáljuk összehasonlítani a fizikai aranyba történő direkt befektetés lehetőségével. Conclude Arany Elemzések: Az SPDR Gold Trust jelenleg a legnagyobb tőzsdén kereskedett arany alap. 1117 tonna arany (35,9 millió uncia), több mint 40,9 milliárd dollár értékben található az alapban. Ez a legismertebb papírarany termék. ("papírarany"-nak hívják a fizikai aranykereskedők az elektronikus jel vagy papír formát öltő "aranyat").Kisbefektetők százezrei (ha nem milliói) kereskednek a NYSE Arca NewYork-i tőzsdére bevezetett részvényeivel úgy, hogy sohasem olvassák ela kibocsátási tájékoztatót. Mi elolvastuk Önök helyett, és megpróbáljuk összehasonlítani a fizikai aranyba történő direkt befektetés lehetőségével.

Az alap azért is nagyon izgalmas, mert az un."Golden Bug" oldalakon misztikus pletykákat és összeesküvés elméleteket olvashatunk az alappal kapcsolatban. Az egyik fő kritika volt mostanában, hogy az aranyrúd lista, amely normálisan 1600 oldal körül van (most a november 20-i állapot 1601 oldalt mutat) ez év októberében "összement" pár száz oldalra. A teljes cikk olvasásához klikkeljen. Befektetési aranyrúd és aranyérme adás-vételi árfolyamainkat a percenként frissülő webáruházunkban találja. Ha személyesen, készpénzért szeretne venni, vagy eladni befektetési aranyrudat, érmét, kérjük fáradjon be irodánkba, ahol azonnal tud üzletet kötni. Válogasson több száz féle arany és ezüst modern numizmatikai és ajándék érméink közül a Conclude érmeboltjából! Az érmék többsége készletről, akár bankkártyás fizetéssel a helyszínen is megvehető. |

|

2009. november 21. szombat, 19:52 |

|

Conclude Arany Elemzések: Megjelentettük a világ aranykeresletét összefoglaló elemzést ELEMZÉS: A világ aranykereslete 2008-2009-ben

Összefoglalás

2008-banjelentős változás következett be a világ aranykeresletében. Ebben azösszefoglalóban erre szeretnénk rávilágítani az Erste Research Grouptanulmánya alapján. A tanulmány részletből kiemelnénk néhány gondolatot:

• Az ékszerpiaci kereslet hanyatlása mellett is tudott növekedni a teljes globális aranykereslet a 2008. évben.

• A de-hedging folyamat által támasztott pótlólagos aranykereslet 2009-2010-re várhatóan meg fog szűnni.

• Az ismert jegybanki aranyvásárlási tranzakciók ellenére még mindigrelatíve alacsony a globális jegybanki aranytartalék aránya a devizatartalékokhoz képest.

Kulcsszavak:

arany,aranyárfolyam, aranykereslet, jegybanki devizatartalék, jegybankiaranytartalék, de hedging, aranybányák fedezeti könyve, ékszerpiaciaranykereslet, pénz és tőkepiaci válság, globális gazdasági válság, ETFáltal támasztott aranykereslet

Az elemzés elérhető az aranypiaci elemzések rovatban |

|

2009. november 20. péntek, 21:51 |

|

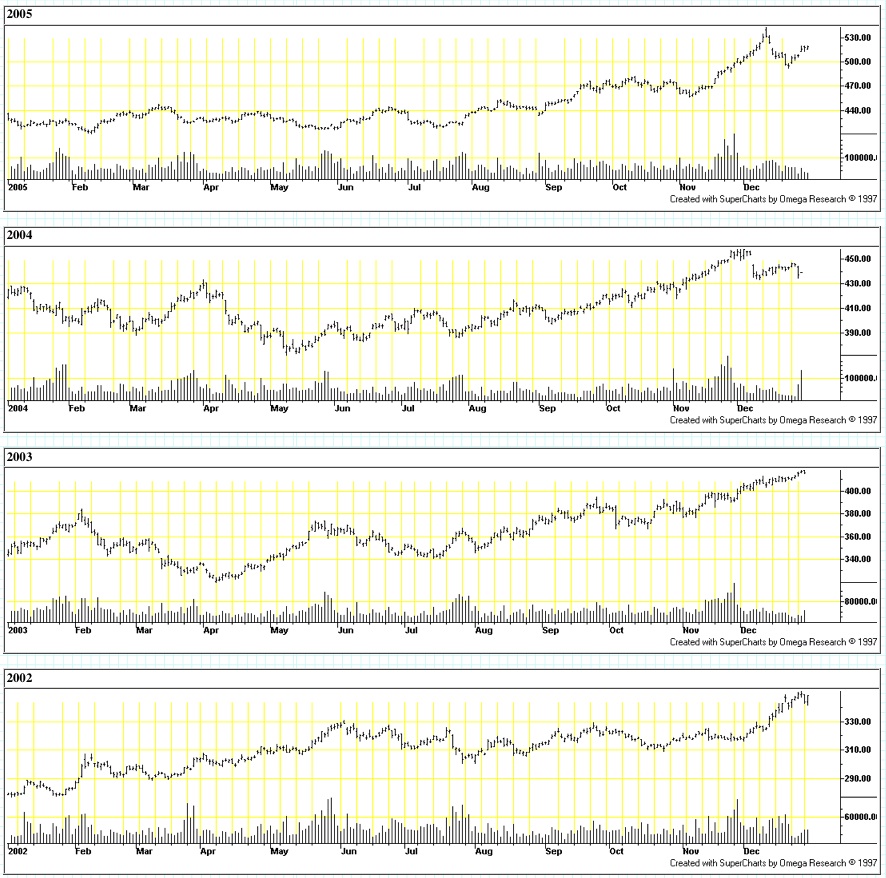

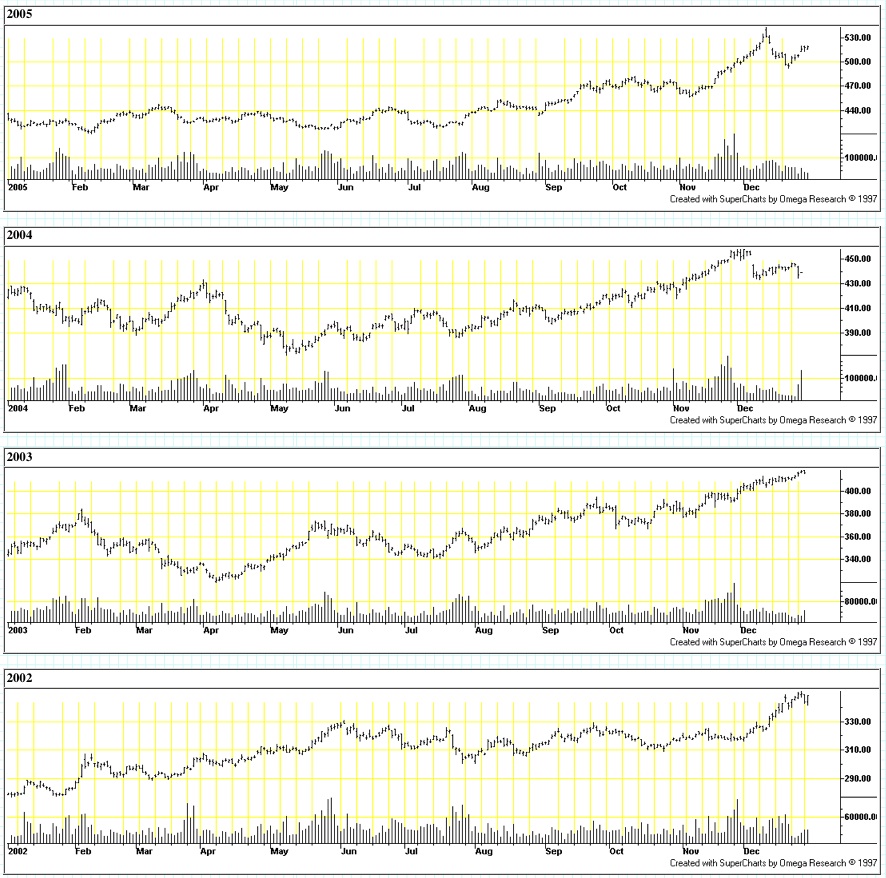

Conclude Arany Elemzések: Kiváló arany árfolyam összehasonlító chartokat tudunk gyártani a tfc-charts segítségével. A Comex Gold futures piacát láthatjuk. A bar chart a napi árfolyamokat mutatja, míg az alsó oszlopok a napi forgalomról tájékoztatnak. Az aranyárban (egykor) oly jellemző szezonalitást a 2002-2005-ös chartok gyönyörűen kirajzolják. Az ékszerpiac által generált évvégi aranyárfolyam emelkedés jól látható:

|

|

Bővebben...

|

|

2009. november 19. csütörtök, 20:21 |

|

(Portfolio.hu) John Paulson, a híres hedge fund menedzser, aki a róla elnevezett cégével több száz százalékos hozamot ért el a jelzálogpiaci válság legzűrösebb időszakában, az arany piacához kapcsolódó alapot indít útjára, melybe a befektetési guru a saját pénzéből is pakol csekély 250 millió dollárt. Paulson cége egyébként az SPDR GLD arany ETF legnagyobb tulajdonosa is egyben.

|

|

2009. november 19. csütörtök, 19:59 |

|

(RIA Novosti) Az orosz jegybank 30 tonna aranyat vásárol a Gokrani tartalékokból várhatóan az idén év végéig. Az ügylet rubel elszámolású lesz. Az árbevétel az orosz pénzügyminisztériumban landol majd, ahol az idei 7,7% százalékos költségvetési deficit finanszírozására fogják fordítani. (A Gokrani bányatársaság az orosz pénzügyminisztérium felügyelete alá tartozik.) A jegybankot kritizáló hangokat- hogy miért vesz ilyen magas áron a jegybank aranyat?- az orosz jegybank elnökének első helyettese Alekszej Ulukajev így hűtötte le: "bár a korábbi szintekhez képest valóban csúcsközeli árakon vagyunk, de az arany jövőbeli árdinamikáját illetően megoszlanak az elemzői vélemények". Az orosz deficitet a jövő évre vonatkozóan 6,8%-ra becsülik, így ez a fajta finanszírozás akár folytatódhat a jövő évben is. |

|

2009. november 17. kedd, 19:14 |

|

(Bloomberg) Mauritius 2 tonnát vett az IMF 403 tonna aranyából jelentette a Bloomberg. E piciny üdülő és "cukor" köztársaság pénzügyeiben az indiaiak vezető szerepet játszanak, így talán nem meglepő, hogy az indiai jegybank 200 tonnájának oldalvizén Mauritius is bevásárolt az aranyból.

|

|

2009. november 17. kedd, 07:22 |

|

Conclude Arany Elemzések: Ebbena kis cikkben az Erste Research Group tanulmánya nyomán a Dél-Afrikai aranybányászat helyzetét mutatjuk be, amely tipikus példája a „peakgold“ jelenségnek. A bányászati kapacitás egy haranggörbe szerintalakult az elmúlt 110 évben. Jelenleg Dél-Afrikában a haranggörbe leszálló ágában vannak, a korábbi kitermelési csúcsok többé már nem elérhetőek.

Tovább |

|

2009. november 16. hétfő, 22:33 |

(Reuters) A BlackRock alapkezelő árupiacokért felelős menedzsere szerint, hosszú évtizedek óta az idén lesz először olyan év, hogy a jegybankok nettó arany vásárlókká válnak. Evy Hambro, aki a BlackRock World Mining Fund és a Gold & General Fund alapkezelője szerint az arany árfolyama nemcsak a dollárhoz képest, hanem más áruféleségekhez képest is emelkedni fog. A BlackRock menedzserének véleményére érdemes odafigyelni, hiszen összességében 1400 milliárd dollárt kezelnek, valamint a FED számára is adnak tanácsot, így a piacon véleményformálónak számítanak.

|

|

2009. november 15. vasárnap, 08:59 |

|

(Telegraph.co.uk) A Barrick Gold bányatársaság, akit a "Golden Bug"-ok ("Arany Bogarak") előszeretettel neveznek az aranypiac "Dart Weder"-ének, fontos bejelentést tett: fokozatosan lebontja elhíresült fedezeti pozícióit (angolul: hedge book). A Barrick hatalmas profitokat zsebelt be a 90-es évek aranypiacán azzal a stratégiával, hogy bányászati kapacitását meghaladóan adott el aranyat a határidős tőzsdén, fizikai arany leszállítását vállalva. A kanadai óriáscég fedezeti könyve 2001-ben meghaladta a 20 millió unciát. Bár azóta a fedezeti könyv méretét jelentősen csökkentették, azonban a kialakult aranypiaci bull trendben még a kb. 5 millió unciás eladási pozíciók is óriási veszteséget okoztak a cégnek. A Barrick legutóbb pl. 5,7 milliárd dolláros veszteséget termelt ezzel a stratégiával, amivel végképp kiütötte a biztosítékot a befektetőknél. A cég élére újonnan kinevezett Aaron Regent most bejelentette, hogy a fennmaradó 3 millió unciás eladási pozícióikat a következő 12 hónapban fokozatosan le fogják bontani. A hír valószínűleg erősíti az arany emelkedő trendjét hiszen csökkenti a futures piacon amúgy is egyre szűkösebbé váló fizikai aranykínálatot. A Barrick egyébként folyamatosan egyre kevesebb aranyat képes felszínre hozni, a cég vezetője szerint túl vannak a "peak gold"-on, azaz a kitermelési kapacitásuk már nem fogja elérni a 2000-es évben tapasztalt szintet. A kitermelt kőzetek aranytartalma egyre kisebb, az 1950-es években még 12 gramm/tonna volt az aranytartalom, ma pedig már csak 3gramm/tonna körül mozog ez a mutató. A válság a kitermelési költségeikre kedvezően hatott, melyek most lementek egész 453 dollár/unciáig, bár a cégvezető szerint a költségekben inkább emelkedés várható az újra növekedésnek induló energiaárak miatt. A Barrick esetében kérdéses, hogy sikerül-e vissszanyerni a befektetők bizalmát. Ha igen, akkor az kedvezően hathat a részvény árfolyamra. A Barrick árfolyama a mellékelt napi chart szerint épp egy w alakzatból van kitörőfélben felfelé.

A hosszabb chart szerint is felfelé mutató trendben van a papír, bár az árfolyamcsatorna felső részén van a jelenlegi árfolyam.  (Conclude kommentár) A Barrick hedge könyvének témája már régebb óta napirenden van, sőt a Barrick már pert is vesztett a befektetők megtévesztése miatt, mivel korábban azt állították, hogy a hedge program nem befolyásolja a vállalat eredményességét. A fedezeti pozíciók méretét a Bloomberg 2009. szeptember 9-i cikke még 9,5 millió unciásnak írja. A hedge pozíciók lebontását angolul dehedging-nek hívják, és az aranypiaci elemzők fokozottan figyelemmel követik a bányatársaságok ezirányú tevékenységét, hiszen ez az arany árfolyamára felhajtó tényezőként hat.

|

|

2009. november 13. péntek, 17:47 |

|

(Portfolio.hu) 2009. november 25-én kerül sor a Portfolio.hu Klub következõ rendezvényére, melyen két nyersanyagpiaci szakember, Juhász Gergely és Nagy Péter Gábor fejti ki véleményét az arany és olajpiac kilátásairól, az árak alakulásáról és a piacon rejlõ befektetési lehetõségekrõl. Érdemes-e nyersanyagokba fektetni a nagy emelkedés után is? Meddig drágulhat és mi hajthatja még az arany árát? Kell hirtelen 100 dollár fölé szökõ olajártól tartanunk? Meghívott vendégek: Juhász Gergely, Conclude Befektetési Kft., ügyvezetõ igazgató; Nagy Péter Gábor, K&H Befektetési Alapkezelõ Zrt., portfólió menedzser. Helyszín:

Ramada Plaza Hotel

1036 Budapest, Árpád fejedelem útja 94. |

|

2009. november 11. szerda, 20:54 |

|

Conclude Arany Hírek: A Manager Magazin 2009. novemberi száma aranypiaci körképet közöl "Aranyláz" címmel, melyben Juhász Gergely, a Conclude Befektetési Kft. ügyvezető igazgatója is elmondja a gondolatait. Az interjú elérhető innen. |

|

2009. november 11. szerda, 20:30 |

|

(Index.hu) Az Index.hu-n gondolatébresztő cikket olvashatunk az arany további trendjének kilátásairól. A cikk szerzője Duronelly Péter, a Budapest Alapkezelő befektetési igazgatója. |

|

2009. november 11. szerda, 08:19 |

Conclude Arany Hírek: A portfolio.hu interjút készített a Conclude Kft. ügyvezetőjével az aranypiac közelmúltbeli eseményeiről és várható kilátásairól. Megnézem.

|

|

2009. november 10. kedd, 18:15 |

|

Az Osztrák Pénzverde a Wiener Philharmoniker befektetési arany érme első forgalomba kerülésének 20 éves évfordulója alkalmából 20 unciás színarany érmét bocsát ki. A Bécsi Filharmonikusok érme, amelyet röviden csak Phil-nek szoktak becézni a világ egyik legnépszerűbb befektetési arany érméje. Ismertsége és népszerűsége egyre növekvő. A Conclude véleménye szerint azáltal, hogy ebből az érméből most egy korlátos darabszámú (3*2009 db) sorozatot bocsátanak ki, melynek mérete már komolyabb befektetésre alkalmas, egy nagyszerű lehetőséggel ajándékozzák meg a befektetőket. Természetesen ez az érme is a befektetési arany kategóriába esik, így Áfa mentes. A termék hosszabb távon várhatóan igen jelentős mértékben fog a bennefoglalt színarany ár fölé emelkedni. Befektetés szempontjából ez egy jó kockázat/hozam arányú befektetési arany üzlet. forrás: Conclude Arany Hírek

A gyönyörű érme a gusztusos díszdobozban ajándéknak is nagyszerű.... További fotókat tekinthet meg a termék galériájában.

|

|

2009. november 03. kedd, 17:24 |

|

(Reuters) Aranyat vásárló központi bankok. A sztori már régóta ismert volt az aranypiacon, nevezetesen hogy az IMF 403 tonna aranyat fog eladni. A ma közzétett hír szerint az Indiai jegybank vette meg a teljes mennyiség felét, méghozzá piaci áron. A megszólaltatott szakértők szerint ez mindenképp azt mutatja, hogy az aranyárfolyam felfelé mutató trendje folytatódni látszik. Ennek oka az, hogy az eladni kívánt mennyiség másik felére is feltehetően megvan már a vevő, aki gyaníthatóan a kínai jegybank lesz. Egyszóval a tétel másik fele sem fog "ránehezedni" az aranypiacra. Az indiai jegybank egyébként szemben az indiai lakossággal korábban nemigen volt "aranybarát"-nak nevezhető, hisz a teljes jegybanki tartaléknak eddig mindössze 4 százalék körüli része volt aranyban. A távol-keleti jegybankok "aranyéhségét" magyarázhatja az alábbi grafikon, amelyből kiderül, hogy a hatalmas devizatartalékoknak még mindig csak viszonylag kis százaléka áll aranyban. Ez igaz Indiára, Kínára, sőt Japánra nézve is. (Conclude kommentár) A mellékelt ábra a jegybanki aranykészlet és a devizatartalék arányát ábrázolja. A devizatartalékot bővebb értelemben kell érteni, amelybe beleszámít maga az aranytartalék is. Így lehetséges pl. hogy India esetében a jegybanki tartalék az aktuális IMF jelentés szerint mintegy 285 milliárd dollár, az aranytartalék pedig a most megvett 200 tonnával együtt kb. 557 tonna, mely 18 milliárd dollárt ér, így a hányados 6,3%. A befektetési arany vásárlás a jegybankok részéről valószínűleg folytatódni fog. |

|

2009. november 03. kedd, 11:08 |

|

Napi Gazdaság, 2009.10.28.

Mi lesz az arannyal? Figyelje a dollárt!

Azarany ára az előrejelzések szerint még nem érte el idei csúcsát, s aszakértők úgy vélik, jelenleg az olaj is kulcsfontosságú tartományokbanjár. Elemzők szerint a további áralakulásuk egyértelműen a dollársorsától függ. http://www.napi.hu/default.asp?cCenter=article.asp&place=origo&nID=424979 |

|

2009. október 23. péntek, 17:09 |

Conclude Arany Elemzések: A Conclude összeállításában (az Erste Research Grouptanulmánya alapján) az elemzés rovatban megjelent az aranypiacon elterjedt "előítéletek" cáfolata. Ha nem is mindenben érthetünk 100 százalékig egyet a tanulmányban leírtakkal, azonban kétségkívül tovább gondolkodásra serkentő írás. Conclude Arany Elemzések: A Conclude összeállításában (az Erste Research Grouptanulmánya alapján) az elemzés rovatban megjelent az aranypiacon elterjedt "előítéletek" cáfolata. Ha nem is mindenben érthetünk 100 százalékig egyet a tanulmányban leírtakkal, azonban kétségkívül tovább gondolkodásra serkentő írás.A tanulmány részletből kiemelnénk néhány gondolatot: • Az arany a jelenlegi 1000 dollár/uncia szinten sem tekinthető túlárazottnak.

• Az arany nemcsak a dollár alapú pénzpiaci eszközök alternatívája, hanem más devizában jegyzett befektetési eszközökkel szemben is jó eredményeket tud felmutatni.

• Bár az aranybefektetés nem fizet kamatot, az aranynak mint befektetési eszköznek az értéknövekedése kompenzálja ezt a tulajdonságát.

• Az arany kevésbé volatilis befektetési eszköz, mint a részvénybefektetések ill. árupiaci befektetések zöme.

• Az arany a gazdaságtörténet deflációs időszakaiban értékálló befektetésnek bizonyult.

• A modern társadalomban is van kereslet az aranyra mint befektetési eszközre, ékszeralapanyagra és az ipari felhasználás céljára.

Kulcsszavak:

arany, aranyár, arany árfolyam, aranykínálat, ipari arany, infláció, fogyasztói kosár, defláció, befektetési arany, arany befektetés,

A tanulmány pdf formában is letölthető |

|

2009. október 23. péntek, 16:27 |

|

(The Bullion Desk) Szinte épp, hogy csak megjelentek a híradások, arról, hogy 12,5 tonnával növekedett az orosz jegybank aranytartaléka az elmúlt hónapban, máris itt a következő hír: a Gohrán bányatársaság 45 tonna aranyat ad el a londoni piacon. Az orosz Interfax által jelentett hír meglepte a piacot, mégis elemzők felhívják a figyelmet arra, hogy bár a Gohrán társaság is állami tulajdonban van, mégis eltérő érdekek vezérelhetik, mint az orosz jegybankot. Már a szovjet időkben is arra használták az említett bányatársaságot, hogy a tényleges szovjet készletet "elrejtsék" a piac elől. Némelyek szerint, most is egy hasonló "bizánci" játszmának vagyunk a szemtanúi. A Gohran bányatársaság az orosz pénzügyminisztériumnak van alárendelve.

|

|

2009. október 21. szerda, 17:28 |

|

(Caseyresearch.com) Az orosz jegybank ismét jelentős fizikai arany vásárlásokat hajtott végre, melynek következtében 400 ezer unciával (12,5 tonna) nőtt az orosz jegybanki aranytartalék az elmúlt hónapban a ma közzétett adatok szerint. Az oroszok tendenciózusan halmozzák fel az aranyat, amely az alábbi ábrából is kiderül. A tartalékuk jelenleg 19 millió trójai uncia (kb. 589 tonna).

|

|

2009. október 19. hétfő, 17:43 |

|

LONDON (MarketWatch) A Chikágói árutőzsde a CME, mától engedélyezi klíringtagjai részére, hogy a birtokukban lévő fizikai aranyat bármely tőzsdei termék elszámolásához fedezetként használhassák. A londoni klíringtagok aranya a J.P Morgen londoni trezorjában lesz. (Conclude kommentár) Ezzel a lépéssel az arany szinte egyfajta devizává vált a legnagyobb árutőzsde elszámolási rendszerében. A lépés növelheti a nagy brókerházak, intézmények aranyfelhalmozási kedvét.

|

|

2009. október 19. hétfő, 09:09 |

|

Conclude arany hírek: Az elmúlt héten a média több cikkben is foglalkozott az aranykontraktus megszünésével. Vajon miért szűnt meg a kereskedés a Béten, miközben a fizikai befektetési aranyra egyre inkább nő a kereslet? Az okokról az eddigi legjobb összefoglalást ebben a blogban találhatjuk: Conclude arany hírek: Az elmúlt héten a média több cikkben is foglalkozott az aranykontraktus megszünésével. Vajon miért szűnt meg a kereskedés a Béten, miközben a fizikai befektetési aranyra egyre inkább nő a kereslet? Az okokról az eddigi legjobb összefoglalást ebben a blogban találhatjuk:

http://befektetesiarany.blogter.hu/373061/arany_es_tozsde_miert_vezetik_ki_a_bet-rol_a_fizikai_arany_kontraktust

|

|

2009. október 16. péntek, 20:39 |

|

A londoni Harrods áruház befektetési arany árusításába kezd. London legpatinásabb luxus üzletének vevőkörét még a gazdasági válság sem tépázta meg igazán, úgyhogy optimistán ítélik meg új piacuk lehetőségeit. Az igény felmérés során kiderült, hogy a dúsgazdag vevőkör érdeklődik a 12,5 kilós aranytömb "pultról" való megvétele iránt. A Mohamed Fayed birtokában lévő Harrodsba a szintén arab befektetők által tulajdonolt svájci Pamp SA szállítja az aranytömböket. A Daily Bell enyhén gúnyos hangú kommentátora megjegyzi, hogy immár az aranyhossz az "érett" fázisba érkezett. Még néhány száz dollárt emelkedik az árfolyam, aztán beszállnak a "Wall Street"-i alkalmazottak is, végül pedig amikor elkezdenek újra aranyat vásárolni a "megfontolt, higgadt és prudens" jegybankok, az lesz a végső jel arra, hogy vége az aranyhossznak. "És akkor mi eladunk"-így a kommentátor. A londoni Harrods áruház befektetési arany árusításába kezd. London legpatinásabb luxus üzletének vevőkörét még a gazdasági válság sem tépázta meg igazán, úgyhogy optimistán ítélik meg új piacuk lehetőségeit. Az igény felmérés során kiderült, hogy a dúsgazdag vevőkör érdeklődik a 12,5 kilós aranytömb "pultról" való megvétele iránt. A Mohamed Fayed birtokában lévő Harrodsba a szintén arab befektetők által tulajdonolt svájci Pamp SA szállítja az aranytömböket. A Daily Bell enyhén gúnyos hangú kommentátora megjegyzi, hogy immár az aranyhossz az "érett" fázisba érkezett. Még néhány száz dollárt emelkedik az árfolyam, aztán beszállnak a "Wall Street"-i alkalmazottak is, végül pedig amikor elkezdenek újra aranyat vásárolni a "megfontolt, higgadt és prudens" jegybankok, az lesz a végső jel arra, hogy vége az aranyhossznak. "És akkor mi eladunk"-így a kommentátor.

forrás: The Daily Bell, London

|

|

2009. október 13. kedd, 18:27 |

|

Conclude Arany Hírek: Az IMF által közzétett lista szerint, 2009. szeptember 18.-án a Magyar Nemzeti Bank által nyilvántartott arany eszközök értéke 94,2 millió USD volt. Ez a kb. 1000 dolláros unciánkénti árral számítva mintegy 2,9 tonna aranynak felel meg. Összehasonlításul néhány egyéb európai ország aranytartaléka: Görögország: 112 tonna, Horvátország: 0 tonna, Ausztria:279 tonna, Csehország: 12,75 tonna, Írország: 5,6 tonna, Lengyelország: 102,9 tonna, Románia: 103 tonna, Szlovákia: 31,7 tonna, Svájc: 1040 tonna.

Az Európai Központi Bank 501 tonna aranytartalékkal rendelkezik.

forrás: http://www.imf.org/external/np/sta/ir/hun/eng/curhun.htm

|

|

2009. október 13. kedd, 18:17 |

(REUTERS) Az eurózóna jegybankjainak aranytartaléka 2 millió euróval csökkent az elmúlt héten. Az ECB szerint jelenleg 238,2 milliárd eurót tesz ki az eurózónához tartozó jegybankok összesített aranytartaléka.

|

|

|

Hírek

Hírek

A Vreneli a világ egyik legnépszerűbb érméje. Másképpen "Swiss Miss"-nek is becézik. A 20 frankos névértékű érme a Napóleon arannyal azonos paraméterekkel rendelkezik. A Latin Éremunió ideje alatt (1865-1927) a pénzunióban résztvevő országokban mindenütt egységesen ezt a minőséget verték. Maga a standard még a Bonaparte Napóleon által bevezetett aranyérmét vette alapul: átmérő: 21 mm, súly: 6,4516 gram, 90% aranytartalom mellett. A Latin Éremunió szerinti standard éppen Svájcban tartott legtovább, ott még 1949-ben is vertek ilyen érméket. A Vreneliből összesen mintegy 60 millió darabot bocsátottak ki kb. 340 tonna színarany tartalom mellett. Csak találgatni lehet, hogy ebből a hatalmas mennyiségből vajon mennyi van ma is érme formájában és mennyit olvasztottak már át, viszont a forgalomban lévő mennyiség elég nagy ahhoz, hogy a világ számos helyén és különösen Svájcban naponta kereskedjenek vele. A Vrenelli nagyobb testvére a 100 frankos névértékű viszont nagyértékű ritkaság, mivel mindössze 5000 darabot vertek belőle 1925-ben. Az érme elülső oldalán a Helvetia felirat, alatta a svájci hegyek és az előtérben a Svájcot allegórizáló nőalak láthatő, szépen befont hajjal, és a vállán havasi gyopárból készített koszorúval. A modell valószínűleg egy Franciska Engli (Francoise Engli) névre hallgató hölgy volt, míg a tervező a Neuchatel-ből származó Fritz Landry. Az érmét 1897-től 1947-ig verték, tehát a megmintázott hölgy kb. 140 éves volna, ha még élne. Ez az aranyérme is befektetési aranyként áfa mentesen adható-vehető (lsd. aranyvásárlás a Conclude-nál).

A Vreneli a világ egyik legnépszerűbb érméje. Másképpen "Swiss Miss"-nek is becézik. A 20 frankos névértékű érme a Napóleon arannyal azonos paraméterekkel rendelkezik. A Latin Éremunió ideje alatt (1865-1927) a pénzunióban résztvevő országokban mindenütt egységesen ezt a minőséget verték. Maga a standard még a Bonaparte Napóleon által bevezetett aranyérmét vette alapul: átmérő: 21 mm, súly: 6,4516 gram, 90% aranytartalom mellett. A Latin Éremunió szerinti standard éppen Svájcban tartott legtovább, ott még 1949-ben is vertek ilyen érméket. A Vreneliből összesen mintegy 60 millió darabot bocsátottak ki kb. 340 tonna színarany tartalom mellett. Csak találgatni lehet, hogy ebből a hatalmas mennyiségből vajon mennyi van ma is érme formájában és mennyit olvasztottak már át, viszont a forgalomban lévő mennyiség elég nagy ahhoz, hogy a világ számos helyén és különösen Svájcban naponta kereskedjenek vele. A Vrenelli nagyobb testvére a 100 frankos névértékű viszont nagyértékű ritkaság, mivel mindössze 5000 darabot vertek belőle 1925-ben. Az érme elülső oldalán a Helvetia felirat, alatta a svájci hegyek és az előtérben a Svájcot allegórizáló nőalak láthatő, szépen befont hajjal, és a vállán havasi gyopárból készített koszorúval. A modell valószínűleg egy Franciska Engli (Francoise Engli) névre hallgató hölgy volt, míg a tervező a Neuchatel-ből származó Fritz Landry. Az érmét 1897-től 1947-ig verték, tehát a megmintázott hölgy kb. 140 éves volna, ha még élne. Ez az aranyérme is befektetési aranyként áfa mentesen adható-vehető (lsd. aranyvásárlás a Conclude-nál).

Az

Az

Az egyre népszerűbb portál

Az egyre népszerűbb portál

Január 13-án jelent meg a Casey Research prognózisa a közeljövő részvénypiaci és aranypiaci kilátásait illetően. Az azóta elkezdődött folyamatok az előrejelzés helyességét látszanak igazolni. Ime a Casey Research gondolatai:

Január 13-án jelent meg a Casey Research prognózisa a közeljövő részvénypiaci és aranypiaci kilátásait illetően. Az azóta elkezdődött folyamatok az előrejelzés helyességét látszanak igazolni. Ime a Casey Research gondolatai:

Conclude Arany Hírek: Megjelent a portfolio.hu kiadványa az "Árupiacokról egyszerűen" 2009-es új kiadása. Az új kiadást a Conclude Befektetési Kft. (is) szponzorálta. A kis könyv külön fejezetben foglalkozik a fizikai aranypiaccal, és így hazánkban űttörő kezdeményezésnek számít. A befektetési aranyról szóló részt a Conclude szakemberei írták. A kiadvány

Conclude Arany Hírek: Megjelent a portfolio.hu kiadványa az "Árupiacokról egyszerűen" 2009-es új kiadása. Az új kiadást a Conclude Befektetési Kft. (is) szponzorálta. A kis könyv külön fejezetben foglalkozik a fizikai aranypiaccal, és így hazánkban űttörő kezdeményezésnek számít. A befektetési aranyról szóló részt a Conclude szakemberei írták. A kiadvány  A Conclude az 1 unciás Maple Leaf színarany befektetési érmék egyik fő magyarországi forgalmazója. Az érméket folyamatosan készletünkön tartjuk és fel is vásároljuk. Nemcsak unciás, de akár 1 grammos érmét is vásárolhat a Juharlevél befektetési aranyérméből a Conclude-tól.

A Conclude az 1 unciás Maple Leaf színarany befektetési érmék egyik fő magyarországi forgalmazója. Az érméket folyamatosan készletünkön tartjuk és fel is vásároljuk. Nemcsak unciás, de akár 1 grammos érmét is vásárolhat a Juharlevél befektetési aranyérméből a Conclude-tól.

A Conclude a Krugerrand befektetési arany érmék egyik fő forgalmazója Magyarországon. Felvásárlási áraink is rendkívül kedvezőek.

A Conclude a Krugerrand befektetési arany érmék egyik fő forgalmazója Magyarországon. Felvásárlási áraink is rendkívül kedvezőek.

Conclude Arany Hírek: A Világgazdaság című napilap vezércikkben foglalkozott a magyarországi befektetési arany piac fellendülésével. A cikk címe: "Aranylázban ég a világ". A két megszólaltatott szakértő egyike Juhász Gergely a Conclude ügyvezetője nyilatkozott a lapnak az aranypiac jelenlegi állapotáról és a befektetők aranyvásárlási érdeklődéséről. A cikket mellékeljük.

Conclude Arany Hírek: A Világgazdaság című napilap vezércikkben foglalkozott a magyarországi befektetési arany piac fellendülésével. A cikk címe: "Aranylázban ég a világ". A két megszólaltatott szakértő egyike Juhász Gergely a Conclude ügyvezetője nyilatkozott a lapnak az aranypiac jelenlegi állapotáról és a befektetők aranyvásárlási érdeklődéséről. A cikket mellékeljük. Conclude Arany Hírek: A Conclude a Portfolio.hu szervezésében 2009. november 25-én a Portfolió Klubban előadást tartott a fizikai aranypiacról, a befektetési aranyrudak típusairól és a befektetési arany érmékről. Az előadásból készített pdf fájlt közzétesszük:

Conclude Arany Hírek: A Conclude a Portfolio.hu szervezésében 2009. november 25-én a Portfolió Klubban előadást tartott a fizikai aranypiacról, a befektetési aranyrudak típusairól és a befektetési arany érmékről. Az előadásból készített pdf fájlt közzétesszük: Conclude Arany Elemzések: Az SPDR Gold Trust jelenleg a legnagyobb tőzsdén kereskedett arany alap. 1117 tonna arany (35,9 millió uncia), több mint 40,9 milliárd dollár értékben

Conclude Arany Elemzések: Az SPDR Gold Trust jelenleg a legnagyobb tőzsdén kereskedett arany alap. 1117 tonna arany (35,9 millió uncia), több mint 40,9 milliárd dollár értékben

Conclude arany hírek: Az elmúlt héten a média több cikkben is foglalkozott az aranykontraktus megszünésével. Vajon miért szűnt meg a kereskedés a Béten, miközben a fizikai befektetési aranyra egyre inkább nő a kereslet? Az okokról az eddigi legjobb összefoglalást ebben a blogban találhatjuk:

Conclude arany hírek: Az elmúlt héten a média több cikkben is foglalkozott az aranykontraktus megszünésével. Vajon miért szűnt meg a kereskedés a Béten, miközben a fizikai befektetési aranyra egyre inkább nő a kereslet? Az okokról az eddigi legjobb összefoglalást ebben a blogban találhatjuk: A londoni Harrods áruház befektetési arany árusításába kezd. London legpatinásabb luxus üzletének vevőkörét még a gazdasági válság sem tépázta meg igazán, úgyhogy optimistán ítélik meg új piacuk lehetőségeit. Az igény felmérés során kiderült, hogy a dúsgazdag vevőkör érdeklődik a 12,5 kilós aranytömb "pultról" való megvétele iránt. A Mohamed Fayed birtokában lévő Harrodsba a szintén arab befektetők által tulajdonolt svájci Pamp SA szállítja az aranytömböket. A Daily Bell enyhén gúnyos hangú kommentátora megjegyzi, hogy immár az aranyhossz az "érett" fázisba érkezett. Még néhány száz dollárt emelkedik az árfolyam, aztán beszállnak a "Wall Street"-i alkalmazottak is, végül pedig amikor elkezdenek újra aranyat vásárolni a "megfontolt, higgadt és prudens" jegybankok, az lesz a végső jel arra, hogy vége az aranyhossznak. "És akkor mi eladunk"-így a kommentátor.

A londoni Harrods áruház befektetési arany árusításába kezd. London legpatinásabb luxus üzletének vevőkörét még a gazdasági válság sem tépázta meg igazán, úgyhogy optimistán ítélik meg új piacuk lehetőségeit. Az igény felmérés során kiderült, hogy a dúsgazdag vevőkör érdeklődik a 12,5 kilós aranytömb "pultról" való megvétele iránt. A Mohamed Fayed birtokában lévő Harrodsba a szintén arab befektetők által tulajdonolt svájci Pamp SA szállítja az aranytömböket. A Daily Bell enyhén gúnyos hangú kommentátora megjegyzi, hogy immár az aranyhossz az "érett" fázisba érkezett. Még néhány száz dollárt emelkedik az árfolyam, aztán beszállnak a "Wall Street"-i alkalmazottak is, végül pedig amikor elkezdenek újra aranyat vásárolni a "megfontolt, higgadt és prudens" jegybankok, az lesz a végső jel arra, hogy vége az aranyhossznak. "És akkor mi eladunk"-így a kommentátor.