Hírlevél feliratkozás

Goldtresor grammárak *

Arany/HUF középárfolyam g

Arany/USD árfolyam oz

Arany/Euró árfolyam oz

Ezüst/Euró árfolyam oz

Arany cikkek

- Befektetési arany

- Arany

- Arany Befektetés

- Aranytömb, aranyrúd, platinatömb öntése Svájcban

- Aranyrúd, befektetési aranyrúd, aranytömb

- Aranytömb

- Aranyérme, befektetési aranyérme

- A befektetési aranyérme prémium értéke

- Londoni aranypiac 1660-2004

- A Loco London aranyszámla története

- A Nemesfém Elszámolóház és arany letéti szolgáltatás Londonban

- Arany befektetési alapok és a fizikai aranypiac. Az SPDR Gold ETF

| 12 %-os aranydrágulást jelez a 10 éves USA-államkötvény reálkamata |

| 2014. június 17. kedd, 07:13 |

|

Conclude Daily Gold A 10 éves USA-államkötvény mostani, 0,4 százalékos reálkamata a Standard Bank modellje szerint min. 12%-os felértékelődési potenciált jelent az arany árfolyamát tekintve. Számos aranypiaci elemző szerint az arany árára elsősorban a reálkamatok hatnak és e korreláció annyira erős, hogy az aktuális reálkamatlábakat jól lehet használni az aranyár erőjelzésére. A reálkamatokat az inflációkövető kötvények árfolyamába árazott hozammal szokták kifejezni.

A TIPS (Treasury Inflation Protected Securities) kötvényeket

(részletes

leírás pl. itt) közvetlenül az amerikai kincstártól is meg lehet vásárolni.

A kötvények névértékét évente a fogyasztói árindex-el (CPI) növelik

(deflációban csökkentik!) így ha a befektető a teljes futamidő alatt (10 évig)

megtartja a kötvényt, a kötvény kupona által fizetett hozam biztos reálhozamot

eredményez. Egy példa a jobb megértés kedvéért: valaki 1000 dollárt fektet 10

éves TIPS-be, melynek kupona legyen mondjuk 2%, az első évben legyen pl. az infláció

3%, ekkor a kötvény névértékét növelik az inflációval azaz az új névérték 1030

dollár lesz és a kifizetett kamat pedig 20,6 dollár, azaz 2%, de már az új

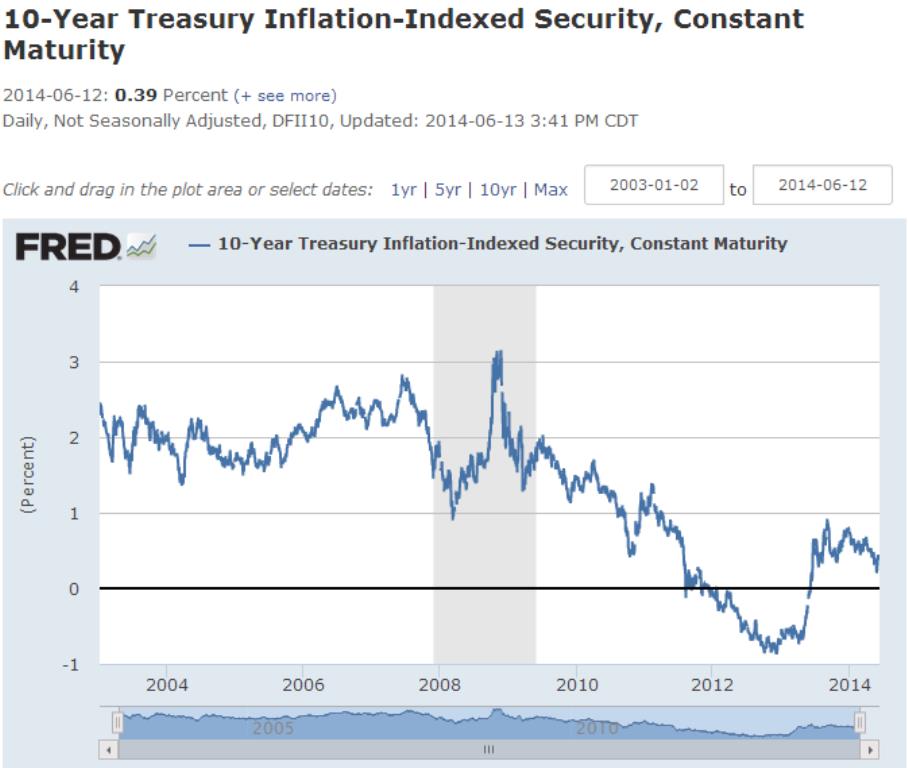

névértékre vetítve, és mindez így megy tovább évről-évre. E kötvényekkel a másodpiacon is kereskednek. Az ott kialakult hozamok jól jellemzik az aktuális inflációs várakozásokat. Mostanában a TIPS-ek jellemzően névérték felett forognak a másodpiacon, pl. a 10 éves amerikai államkötvényhez közeli lejáratú TIPS 0,625% kuponnal és 102,03%-on (névérték fölött 2,03%kal) forog ebből 0,38% hozam adódik, a 10 éves kötvény hozama pedig 2,6% százalékon áll, így kalkulálható, hogy a piac a következő 10 évre 2,2% körüli előremutató inflációval számol. Tehát a TIPS kötvényeket jól lehet használni a piaci inflációs várakozások becslésére és a piac által várakozott reálkamat kifejezésére.

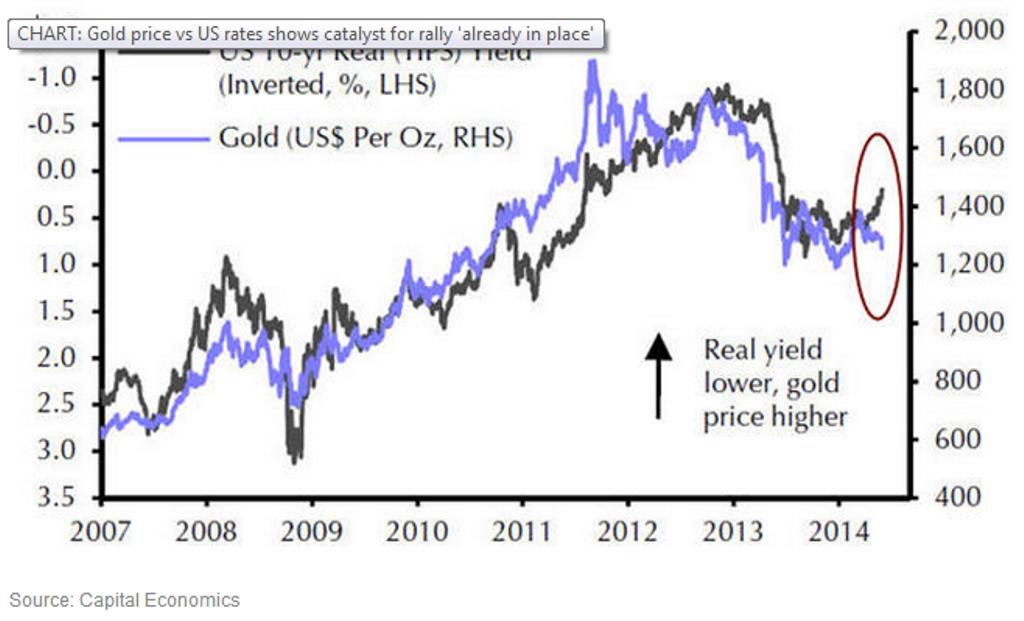

Mi köze mindennek az arany árfolyamhoz? A Capital Economics

chartja jól mutatja az összefüggést. Ehhez a reálkamat inverzét kell venni és

rávetíteni a dollár/uncia aranyárfolyamra. Nyilvánvaló az összefüggés: 2009-től 2012 év végéig a 10 éves TIPS által

kifejezett (előremutató) reálkamat erőteljes csökkenő trendben volt, mely

emelkedő aranyárral párosult (noha a csúcs 1910 usd/oz 2011 szeptemberben volt,

de a növekvő trend nem tört meg 2013 tavaszig), majd 2013 év elejétől jelentős

emelkedés a reálkamatban és ezzel párhuzamos aranyár zuhanás 2013 április! volt

tapasztalható. Jelenleg egy divergencia

figyelhető meg (bekarikázva az ábrán). Noha a reálkamatok ismét csökkenésnek

indultak, az aranyárfolyam még nem indult el felfelé. Ha tehát az a várakozásunk, hogy nőni fog az USA infláció, de ezzel a kamatemelések nem tartanak majd lépést és ezért tovább haladunk a negatív reálkamatú környezet felé, akkor az arany vásárlás ismét kiváló befektetés lesz.

Negatív reálkamat és aranyárfolyam forrás: Capital Econimics

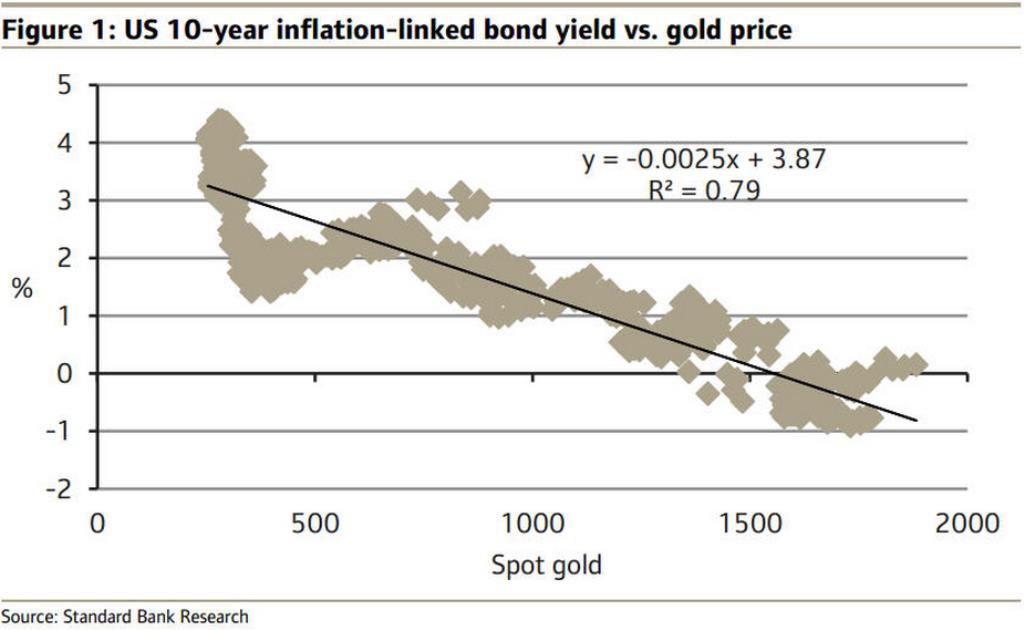

A Standard Bank egy modellt is felállított a 10 éves inflációs kötvény (TIPS) hozama és az aktuális aranyárfolyam közti összefüggés kifejezésére. A reálhozamokat helyezték az y tengelyre, míg az x tengelyre az aranyárfolyamokat. A pontok eloszlására illesztett regressziós egyenes negatív meredekségű azaz egyértelmű az összefüggés: az alacsonyabb reálkamatlábhoz magasabb aranyárfolyam tartozik. Jelenleg a 10 éves TIPS reálhozama 0,4% körül van, azaz a jelenlegi infációs várakozások szerint a 10 éves amerikai államkötvény hozamán mindössze éves 0,4% körüli reálhozamot lehetne realizálni, ha a jelenlegi éves 2,1% körüli inflációs várakozás ténylegesen bekövetkezne és a 10 év futamidő alatt nem adnánk el a kötvényünket (zárójelben megjegyezve: ugyanez az 5éves futamidőre -0,32% jelenleg, azaz egy ötéves kötvénybe beleülve a jelenlegi 2% körüli inflációs várakozás bekövetkezte esetén éves 0,32% -ot veszítenénk az inflációhoz képest). Visszatérve a Standard Bank modelljére: ha megkeressük a 0,4% TIPS reálhozamhoz tartozó aranyárfolyamot –amit a regressziós egyenes jelöl ki- az eredmény körülbelül 1450 dollár/unciának adódik. Ha vizsgáljuk a szélsőértékeket is (szélsőértékek 1450es árfolyamnál +1,1% maximális és -0,8% minimális reálhozam) és ezen szélsőértékekhez tartozó-a regressziós egyenes által kijelölt aranyárfolyamokat nézzük (+1,1% reálhozamhoz kb 1150 usd/oz, míg -0,8% reálhozamhoz kb. 1850 usd/oz érték tartozik) jól érzékelhetően jelenleg az eloszlási sáv alja közelében tartózkodunk. Azaz az év végére prognosztizált 1450 körüli aranyár, bár a jelenlegi értékhez 12%-os felértékelést mutat, a reálkamat/aranyár modell szerint épphogy csak a „normális” helyzet visszaállását eredményezné.

A Standard Bank

modellje szerint is egyértelmű az összefüggés a negatív reálkamatok és a

növekvő aranyár közt

Mindezt tetézi az, hogy a dollár nominális kamatok várható

emelkedésével az euró kamatok nemigen fognak kezdetben lépést tartani, hisz épp

most vitte le az ECB negatívba a rövid betéti kamatlábat, így a dollár

felértékelődhet az euróhoz képest. Mégis az elmúlt másfél hétben az erősödő

dollár ellenében tudott az arany emelkedni. Ez egy potenciális forgatókönyv

lehet az év második felére: hiába

erősödik a dollár az euróhoz képest, az arany „megszegve” az erős dollár-gyenge

arany összefüggést jól tartja magát, sőt éppenséggel még erősödik is a

dollárhoz képest és euróban számolva pedig még szebb eredményt tud felmutatni. Forrás: FED, Standard Bank, Mining.com, Capital Economics, Conclude Zrt.

|