Hírlevél feliratkozás

Goldtresor grammárak *

Arany/HUF középárfolyam g

Arany/USD árfolyam oz

Arany/Euró árfolyam oz

Ezüst/Euró árfolyam oz

Arany cikkek

- Befektetési arany

- Arany

- Arany Befektetés

- Aranytömb, aranyrúd, platinatömb öntése Svájcban

- Aranyrúd, befektetési aranyrúd, aranytömb

- Aranytömb

- Aranyérme, befektetési aranyérme

- A befektetési aranyérme prémium értéke

- Londoni aranypiac 1660-2004

- A Loco London aranyszámla története

- A Nemesfém Elszámolóház és arany letéti szolgáltatás Londonban

- Arany befektetési alapok és a fizikai aranypiac. Az SPDR Gold ETF

| Hogyan spekuláljunk cukorral? |

| 2014. október 17. péntek, 10:55 |

|

Elemzésünkben

a cukor határidős piacán adódó befektetési lehetőségek egy részét tekintjük át.

Bár az édesítő piaca az elmúlt hetekben igen volatilis volt és várhatóan az is

marad a következő néhány hétben, azonban egy kidolgozott és kellőképp körültekintő

stratégiával szépen profitálhatunk az árfolyam mozgásából.

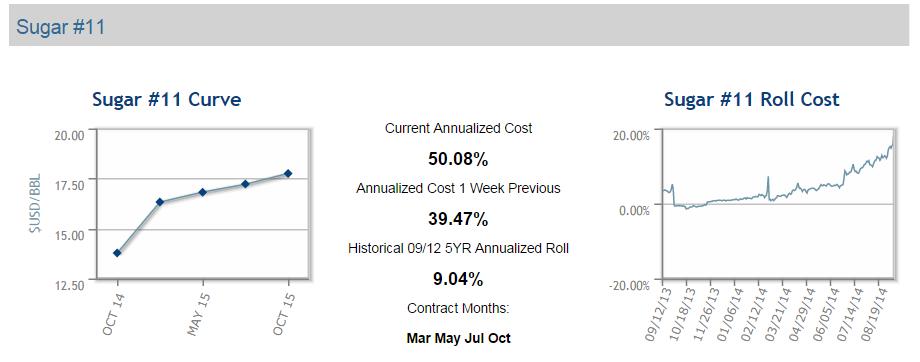

Ahhoz, hogy határidős árupiaci befektetésünk eredményes legyen, meg kell találnunk a kitettség-vállalás legjobb módját. A cukor határidős árupiacán erre több választásunk is adódik: egyrészt felépíthetjük pozíciónkat egy (vagy több) határidős kontraktus megvásárlásával, például az egész világon benchmarkként használt ICE Sugar Nr. 11-es futures-el (SB), illetve olyan ETP-be (Exchange Traded Products – tőzsdén kereskedett eszközök) való beszállással, amely kitettséget kínál a cukorpiacra. A céljainknak megfelelő ETP kiválasztásánál – különösen hosszú távú pozíciók felvételekor – nagyon figyeljünk az adott eszköz struktúrájára (ETF, ETN, ETC) és görgetési folyamatára is, nehogy az árupiacokra jellemző kontangó hatás elégesse befektetésünket. (az árupiaci befektetők kedvenc olvasmánya a contango report itt található). A kontangó (a távolabbi tőzsdei határidő árfolyama általában magasabb, mint a közeli határidőé) fennállása esetén–az alapok (befektetők, arbitrazsőrök, spekulánsok, stb.) görgetéskor az időben közelebbi határidőt kénytelenek olcsóbban adni, és az időben távolabbi határidőt drágábban venni, így okozva hosszú távon folyamatos, az árfolyam-változáshoz képest aránytalanul nagy veszteséget maguknak. Ez nem csak az ETF-eken keresztül, hanem a határidős kontraktusokkal létrehozott pozícióinkra is veszélyt jelenthet, azonban kellő odafigyeléssel és tapasztalattal kivédhetők a negatív hatásai. A titok: nemcsak a spot árfolyamra kell jól spekulálni, hanem arra is, hogy a görgetési költség mikor lesz a legolcsóbb. 1. ábra: Extrém mértékű kontangó hatás a cukor piacán: 2014.09.16.-án évesített 50%-ba került az, ha valaki ekkor görgette a front hónapi pozícióját (adta a 2014 szeptembert és vette a 2015 márciust. Ez egy héttel korábban is már magas volt éves 39,47%, az éves átlag „csak” 9,04%. Ennek oka, hogy aznap éppen extrém meredek volt az egyes határidők közti árfolyam különbözet (bal oldali ábra). A jobb oldali ábra mutatja, hogy 2013 év végétől folyamatosan növekedett a görgetési ktsg, mely augusztus közepére már elérte az évesített 19%-ot, (szeptember közepére pedig az 50%-ot, ez utóbbi már nincs ábrázolva)

Az eszközök összehasonlítását bonyolítja, hogy

különböző indexekkel mérik a teljesítményüket. Az ETFS két ETC-je a Bloomberg Sugar Subindex-et (a korábbi

Dow Jones-UBS Sugar Subindex) veszi alapul, az SGG a Bloomberg Sugar Subindex Total Return indexet követi, az SGAR a Barclays Sugar Pure Beta Total Return

indexre kínál kitettséget, míg a CANE arra törekszik, hogy a részvényei nettó

eszközértéke a saját, TCANE nevű

indexét minél kisebb hibahatárral kövesse. Ezek az információk többek között azért is

lényegesek, mert bár az olyan ETN-ekre, mint az SGG, elvileg nem hat a kontangó

(vagy a backwardation), ez az alapul vett indexekre nem minden esetben mondható

el. Előfordulhat az, hogy miközben biztos, kontangó-tól védett befektetésünk

tudatában nyugodtan hátradőlve várjuk az eredményeket, azt a kontangó már

réges-rég elégette. Ezzel szemben egy olyan ETF, mint például a CANE, amely

elvileg ki van téve ezeknek a piaci jelenségeknek, az alapul vett áru

árfolyamváltozásait szorosan követni tudja. Az indexek gyors vizsgálatával azonban könnyen ki

tudjuk választani a céljaink eléréséhez optimális eszközt. A Teucrium

CANE-index az ETF által tartott ICE Sugar Nr. 11-es (SB)

határidős kontraktusok napi árfolyam-ingadozásának súlyozott átlagát takarja, amit

a papír bevezetési árfolyamához konvertálnak. Hogy a kontangó és a

backwardation hatásait ellensúlyozza, a CANE eszközállománya a következőképp

áll össze: az időben másodikként (tehát

a front hónapot kihagyják!) lejáró határidőkből (~35%), az időben harmadikként

lejáró határidőkből (~30%), és a harmadikként lejáró határidőt követő márciusi

határidőkből (szintén ~35%). Ezzel a felosztással a CANE azt éri el, hogy nem

kényszerül napi szinten az egész eszközállományának görgetésére, csupán az épp

lejáró határidőt kell két-háromhavonta átforgatnia a távolabbi lejáratúba (a várható

görgetési időpontokat itt közlik), ezáltal meredek kontangó

esetén kevésbé szenved nagy veszteségeket. Ezzel szemben, bár struktúrájuk nem

indokolná, a Bloomberg Sugar Indexeket követő SGG és SUGA long kitettséget

kínáló eszközök a Bloomberg görgetési folyamatából adódóan – azaz a CANE-nél

gyakrabban, havonta görget és mindig a legközelebbi (fronthónap) Sugar Nr. 11.

határidőt veszi – súlyos veszteséget szenvednek a piacon jelenleg uralkodó extrém

magas kontangó miatt, és hosszú távon alulteljesítik a CANE-t. (A Bloomberg

commodity subindex számítási metódusokat a 94. oldalas

leírásban találjuk ). 2. ábra: A fronthónapot görgető SGG és SUGA rettenetes veszteségeket szenvedett el a 2014 évre jellemző meredek kontangó miatt, ezzel szemben a távolibb hónapokkal dolgozó CANE csak nagyjából a cukor spot árának esését mutatja.

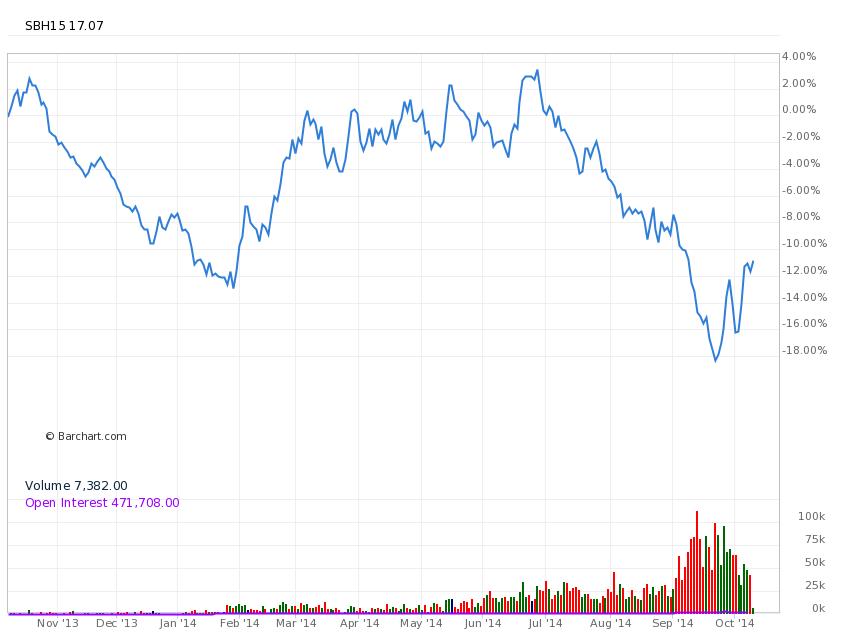

3. ábra:A 2015. márciusi ICE Sugar Nr. 11(SBH15) határidős kontraktus árfolyamváltozásai az elmúlt évben (a veszteség -11%, hasonló a CANE veszteségéhez.

A CANE-hez hasonlóan „saját” indexet alapul vevő, a cukor határidős piacára long kitettséget biztosító SGAR ETN a fent említett két eszköznél jobb teljesítményt nyújt, amire a magyarázatot szintén az index görgetési folyamatában találjuk meg. A Barclays Sugar Pure Beta Total Return a Bloomberg indexeivel ellentétben nem a fronthónapokat görgeti, hanem az SB határidős kontraktusok változatos skáláját cserélgeti. Például január-február hónapokban a márciusi határidőt görgeti, majd március-áprilisban a májusi határidőbe görget át, május-júniusban a júliusi határidőt veszi – és így tovább egészen addig, amíg októberben el nem jut a jövő márciusi futures-ig, amit egészen a következő februárig nem cserélnek át. A metódus leírását a prospektus 30-36. oldalán találjuk.

4. ábra Ezen a charton jól megfigyelhető, hogy mikor válik el a hatékonyabb görgetési folyamatot alkalmazó eszközök teljesítménye, és hogyan szakad le a Bloomberget alapul vevő SGG és SUGA a többiektől

Mint azt a fentiekből láthattuk, a cukor határidős piacán jelenleg erős a kontangó és mindemellett az édesítő árfolyama is hónapokig folyamatosan csökkent. Megéri-e ilyen viszonyok között hosszú távra short kitettséget vállalnunk? A rövid válasz az, hogy igen. Hosszabban kifejtve érdemes várnunk egy felpattanásra, amikor kiszórják a short pozícióban ülőket, majd leshortolni a piacot például a SSUG ETC-n keresztül. A szintén Bloomberg Sugar Subindex-et alapul vevő eszköz szépen profitált abból, amibe a long kitettséget kínáló többi papír kisebb-nagyobb mértékben belebukott. Az index fronthónap görgetési folyamatából adódóan, amikor a kontangó következtében fellépő negatív görgetési hozam kezdte elégetni az index értékét, az SSUG teljesítménye is megugrott.

5. ábra SSUG vs. Bloomberg Sugar Subindex – így nyerhetünk az olyan indexeken, amik kontangó esetén értékük akár több mint negyedét is el tudják bukni.

Ezzel ellentétes stratégia lehet az, amikor helyesen

megérezve a piac alját, rövidtávú long pozíciót veszünk fel, majd a felpattanás

végét kivárva megszabadulunk az eszközeinktől. Fontos azt is ellenőrizni, hogy mennyire likvid az eszköz amit kiválasztottunk, mert elképzelhető, hogy bár jó időpontban szeretnénk eladni, a kereskedés alacsony volumene miatt nem tudjuk realizálni a nyereségünket – mivel egész egyszerűen nincs kinek eladni az eszközt a piacon. Ebből a szempontból az SGG a nyerő az ismertetett long ETP-k közül, mert a CANE-hez képest kb. 20-szoros, az SGAR –hoz viszonyítva 3-5-szörös volumenen kereskedik.

6. ábra Az elmúlt évben az SSUG ETC-n keresztül short-kitettséget vállalók a - long pozíciókat tartókkal ellentétben- szépen kaszáltak a cukor árfolyamának csökkenéséből és a kontangó-ból. Az utóbbi hetek korrekcióját követően az SSUG még mindig +30%-on áll. A cukorpiac jelenlegi helyzetében nem olvasható ki egy erős trend, most nem tűnik valószínűnek, hogy a közeljövőben tartós árfolyam-emelkedés lenne várható, ezért szűk stop-loss kihelyezése javasolt long pozíció felvételekor, melyre az SGG papírt célszerű igénybe venni. Ha lenne egy nagyobb felpattanás, akkor a piacot a SSUG papírral érdemes megshortolni, és amennyiben a kontangó meredeken emelkedő, akkor hosszabban érdemes beleülni egy eső trendbe.

Akkor se tévesszük szem elől befektetésünket, amikor már tisztán látható egy trend, és hosszú távon tartanánk pozíciónkat. A legtöbb árupiacot általában befolyásoló tényezők mellett (időjárás, politikai bizonytalanság, állami szabályozások változásai, kereslet és kínálat alakulása, termelésre használt területek vagy ipar nagyságának változásai, stb.) figyeljük a brazil reál-USA dollár árfolyamot, ugyanis az erősödő dollár általában a cukor árának csökkenését okozhatja. A cukor határidős árfolyamára az etanol konverzió miatt a nyersolaj árfolyama is hatással van – a magasabb olajárak nagyobb keresletet generálnak a számottevő mértékben brazil cukornádból előállított etanol irányába, így emelkedik az édesítő árfolyama is. Ha viszont az etanol előállítás határköltsége (kb. 70 dollár/ hordó egyenérték) alá csökkenne az olaj, akkor a fölöslegessé váló cukor mennyiség lenyomhatja az árat.

Forrás: Conclude Zrt. |