Hírlevél feliratkozás

Goldtresor grammárak *

Betöltés...

Arany/HUF középárfolyam g

Arany/USD árfolyam oz

Arany/Euró árfolyam oz

Ezüst/Euró árfolyam oz

Arany cikkek

- Befektetési arany

- Arany

- Arany Befektetés

- Aranytömb, aranyrúd, platinatömb öntése Svájcban

- Aranyrúd, befektetési aranyrúd, aranytömb

- Aranytömb

- Aranyérme, befektetési aranyérme

- A befektetési aranyérme prémium értéke

- Londoni aranypiac 1660-2004

- A Loco London aranyszámla története

- A Nemesfém Elszámolóház és arany letéti szolgáltatás Londonban

- Arany befektetési alapok és a fizikai aranypiac. Az SPDR Gold ETF

| WGC: Háttérbe szorultak a kamatlábak, újra a dollár mozgása befolyásolja az arany árát |

| 2018. április 24. kedd, 12:05 |

|

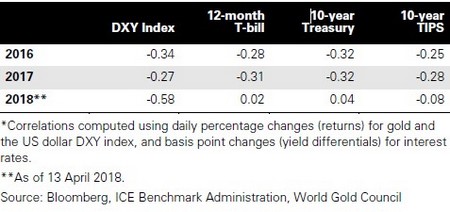

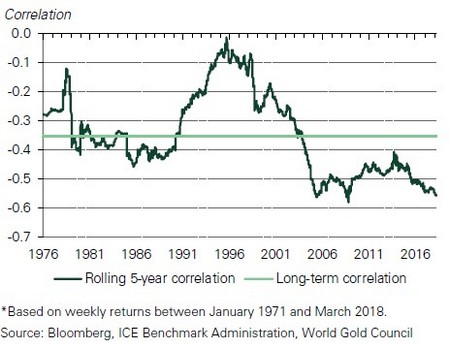

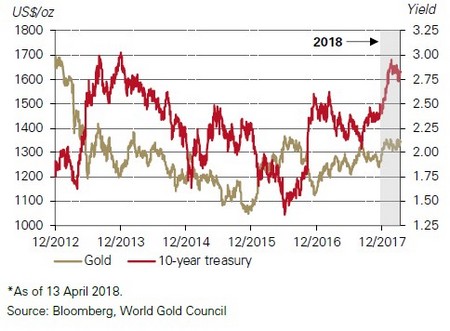

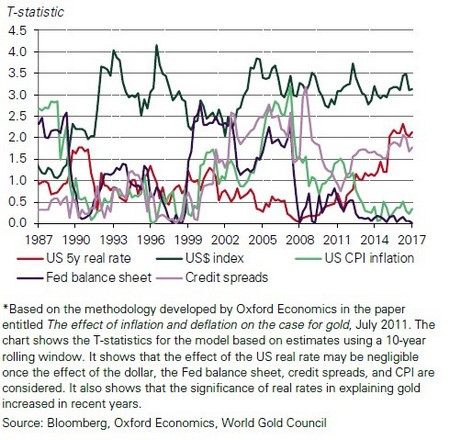

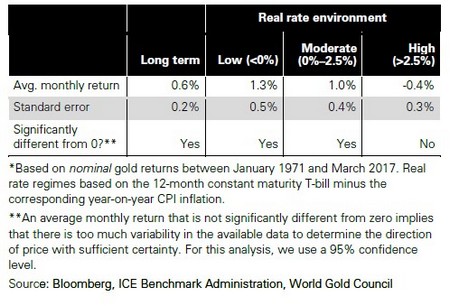

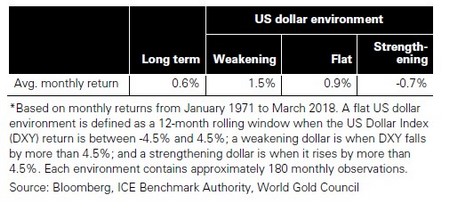

Conclude Daily Gold Általános befektetői vélekedés, hogy az arany árfolyamát alapvetően a dollár mozgása befolyásolja, pedig az utóbbi években a sárga nemesfémre rövidtávon sokkal jobban hatottak az amerikai kamatlábak és a monetáris politikával kapcsolatos várakozások. A World Gold Council (WGC) legfrissebb elemzése szerint azonban az arany és az amerikai kamatlábak közötti korreláció gyengül, és ismét a dollár kezd az aranyárfolyam alakulásának legerősebb indikátorává válni. E tendencia a következő hónapokban is folytatódhat – még ha a zöldhasú mozgásából nem is lehet majd teljes mértékben levezetni a sárga nemesfém mozgását. Elemzésükben ugyanakkor azt is kimutatták, hogy a magasabb reálkamatok nem mindig eredményeztek negatív aranyhozamokat.  Rövid- és középtávon két tényezőre figyelnek a befektetők: az USA-dollárra és a kamatlábakra. A sárga nemesfémnek a zöldhasúval való kapcsolatát az amerikai piac aranykínálata és -kereslete befolyásolja, abból következően, hogy a dollár a világ fő tartalékvalutája. Míg az amerikai fizetőeszköz mozgásából korábban alapvetően lehetett következtetni az aranyárfolyam változására, addig az utóbbi években mintha a sárga nemesfém jobban reagálna az amerikai kamatlábakra. Például az amerikai jegybank szerepét betöltő Federal Reserve tavaly decemberi kamatemelése óta az arany 8,5 százalékkal drágult, annak ellenére, hogy a kamatok is egyre magasabbra hágnak. Ezért az a kulcskérdés a befektetők számára, hogy mi mozgatja alapvetően az aranyat: az USA-dollár vagy a kamatlábak? A WGC válasza: alapvetően az USA-dollár, noha vannak a szabály alól kivételek. Az amerikai kamatlábak kevésbé hatnak az aranyra, mint az USA-dollár Az arany hagyományosan a dollárral ellentétesen mozog Az arany 2013-2017 között az amerikai kamatlábakkal ellentétesen mozgott Az arany és az amerikai kamatlábak 2013-2017 közötti negatív korrelációját a WGC annak tudja be, hogy a Fed monetáris politikája rányomta a bélyegét a világ pénzügyi piacaira. E szakasz egybeesett azzal, hogy a befektetők arra számítottak, a Fed lazító politikája visszazökken a normális kerékvágásba. A történelem azt mutatja, hogy általában akkor hatottak a reálkamatok jobban az aranyra, amikor a monetáris politika megváltozott – akár szigorodott, akár enyhült. Ez érthető is, hiszen ilyenkor a monetáris politika általában nagyobb befolyással van a világgazdaságra. Az amerikai kamatlábak hatása az elmúlt 30 évben Adja magát a feltételezés, hogy negatív kamatok idején az aranyhozamok – a beléjük való befektetés alacsonyabb alternatív költsége miatt – önkéntelenül is magasabbra mennek, míg a magasabb reálkamatok lenyomják a sárga nemesfém árfolyamát. Azonban az amerikai kamatok nem feltétlenül befolyásolják a globális aranyékszer-vásárlók viselkedését, illetve a technológiai szektor keresletét. Mint ahogy az Egyesült Államokon kívüli befektetőkét sem, miután ők a saját országuk kamatlábára vannak figyelemmel. Ezt az aranyhozamok historikus alakulása is jól mutatja: • negatív amerikai reálkamatoknál az aranyhozamok kétszer magasabbak voltak a sokéves átlagnál • de még a viszonylag alacsony (a WGC elemzése szerint 2,5 százalékot meg nem haladó) pozitív reálkamatok mellett is az átlag aranyhozam pozitív maradt • míg a kamatok esése általában magasabb aranyárakat indukált, addig a növekvő kamatok nem mindig vezettek alacsonyabb aranyárakhoz. Az aranyhozamok az alacsonyabb reálkamatok idején is pozitívak maradtak Az arany árfolyamára ható tényezőket a WGC négy csoportba sorolja: 1. A vagyongyarapodás és a gazdasági növekedés: az ékszerek és a technológiai szektor keresletét, valamint a hosszú távú megtakarításokat a vagyonok és a gazdaság növekedése jelentősen serkenti. 2. Piaci kockázatok és bizonytalanság: a piaci visszaesések gyakran fokozzák az arany, mint menedékeszköz iránti befektetői keresletet. 3. Az alternatíva költség (angolul: opportunity cost): az arany vetélytársainak tekinthető eszközök, jelesül a kötvények és a valuták árának változása alapvetően befolyásolja a befektetők sárga nemesfémmel szembeni attitűdjét. 4. A piaci folyamatok: a tőkeáramlás és a piaci trendek javíthatják vagy ronthatják az arany teljesítményét. Míg az e kategóriák közötti kölcsönhatás eredményeként változik az arany árfolyama, addig arra hosszabb távon leginkább a vagyonok gyarapodása és a gazdasági növekedés hat. A másik három kategóriának az arany anticiklikus viselkedésében van lényeges szerepe, vagyis amikor a kereslete és ennek hatására az árfolyama az általános trenddel ellentétesen változik. A WGC szerint a közeljövőben az USA-dollár, az inflációs várakozások, a piaci bizonytalanság és a folyamatok befolyásolják majd az arany mozgását. Annak, hogy a dollár a kamatoknál jobban hat a sárga nemesfém árfolyamára, az az oka, hogy a zöldhasú alakulása tükrözi az amerikai monetáris politikával kapcsolatos inflációs várakozásokat. Ám egyúttal az amerikai és a vezető gazdaságok kamatlábával kapcsolatos várakozásokat is, éppúgy, mint azt, hogy a befektetők hogyan ítélik meg a kereskedelmi mérlegek egyensúlytalanságait – e tényezők mind fontosak az arany szempontjából. Nem szabad megfeledkezni arról sem, hogy az Európai Központi Bank, valamint a többi jegybank politikájának normalizálódása a dollárra gyengítően hat. Mint ahogy a kereskedelmi háborúk kitörésének a veszélye ugyancsak leránthatja a zöldhasú árfolyamát. Fontos megjegyezni, hogy az arany és a dollár közötti korreláció nem szimmetrikus. Ennek az a magyarázata, hogy az Egyesült Államokon kívüli aranyvásárlók és -befektetők számára lényegesebb, mennyibe kerül a sárga nemesfém a helyi valutában (pl.: forintban vagy euróban), mintsem dollárban. Az arany mozgását a legjobban úgy lehet megérteni, mint egy inkább több fiat valutával, mintsem kizárólag a dollárral szembeni árfolyamfedezeti (hedge) eszközét. Ez azokban az időszakokban válik egyértelművé, amikor a főbb valuták gyengülnek és a befektetők aranyat vesznek, hogy lefedezzék az árfolyamkockázataikat – ez történt például az európai szuverén adósságválságok idején 2009-2011 között. Ezen esetekben az arany és a dollár hajlamos egymással azonos irányban mozogni, miután mindketten abból profitálnak, hogy menedékeszközökké válnak a többi valutával szemben. Az arany árfolyama kétszer jobban erősödött gyenge dollárnál, mint amennyire csökkent a zöldhasú erősödésekor A hevesebb geopolitikai kockázatok hatására pedig az arany iránti kereslet még akkor is megnőhet, ha egyúttal a dollár is erősödik. Egy szó, mint száz, a befektetők akkor járnak el a legjobban, ha a portfoliójukban stratégiai eszközként aranyat is tartanak – vonja le a következtetést a WGC. Forrás: World Gold Council, Conclude Zrt. |