Hírlevél feliratkozás

Goldtresor grammárak *

Betöltés...

Arany/HUF középárfolyam g

Arany/USD árfolyam oz

Arany/Euró árfolyam oz

Ezüst/Euró árfolyam oz

Arany cikkek

- Befektetési arany

- Arany

- Arany Befektetés

- Aranytömb, aranyrúd, platinatömb öntése Svájcban

- Aranyrúd, befektetési aranyrúd, aranytömb

- Aranytömb

- Aranyérme, befektetési aranyérme

- A befektetési aranyérme prémium értéke

- Londoni aranypiac 1660-2004

- A Loco London aranyszámla története

- A Nemesfém Elszámolóház és arany letéti szolgáltatás Londonban

- Arany befektetési alapok és a fizikai aranypiac. Az SPDR Gold ETF

| Korai még tapsolni a FED-nek |

| 2023. december 07. csütörtök, 15:36 |

|

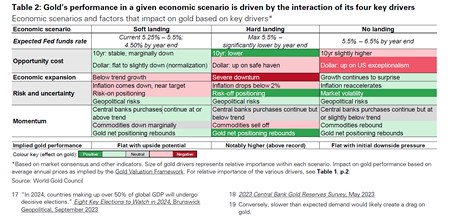

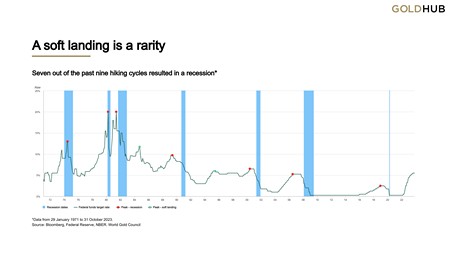

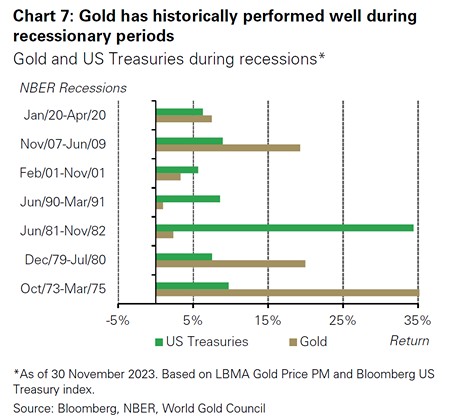

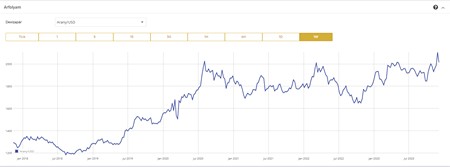

Az Arany Világtanács (World Gold Council, WGC) szerint jó eséllyel véget érhet a FED másfél-két éve tartó héjanásza a piacokkal, de jelenleg három lehetséges kimenetelre számíthatnak a befektetők 2024-ben. Mindhárom szcenárió másként hatna az arany árfolyamának alakulására. Ez a három szcenárió a sokat emlegetett soft landing (puha landolás, azaz enyhén növekvő gazdaság) a hard landing (gazdasági visszaesés, vagy recesszió) és a no landing (azaz a jelenlegi kamatkörnyezet fenntartása), amelyek arany árfolyamot befolyásoló hatásait az alábbi táblázatban gyűjtötte össze a WGC. Az arany árfolyam várható alakulása soft, hard és no landing szcenáriókban (kattintással nagyítható) Minden szem a FED-re vetveA WGC táblázatában a különböző szcenáriók menedzselésére változó FED kamatráta hatásai mellett a gazdasági növekedés és kockázatok és bizonytalanságok mértékétől illetve a momentum függvényében vázolja fel az aranypiac 2024-es trendjét: soft landing esetén minimálisan alacsonyabb kamatok mellett emelkedő pályán oldalazó, a rettegett hard landing esetén jelentősen alacsonyabb kamatszint mellett a december eleji 2.134 dollár/unciát meghaladó csúcsárfolyamokat, míg az ún. no landing szcenárió bekövetkezte esetén oldalazó, potenciálisan eladási nyomás alá kerülő aranyárfolyamot vizionálnak. Bár a FED – és velük összhangban a befektetési szakemberek többsége – a soft landing forgatókönyvben bízik; a historikus gyakorlat mást mutat: a kamatemelési periódusokat ugyanis túlnyomó részben recessziós periódusok követik: a WGC ábrájáról jól leolvasható, hogy a legutóbbi 9 kamatemelési periódust 7 esetben gazdasági visszaesés követte (piros pöttyök és kék sávok) és nem soft landing (zöld pöttyök). A kamatemelési periódusok csúcsát követő puha földet érések ritkák, a recessziók gyakoriak (kattintással nagyítható) A recessziós forgatókönyv akár negatív hatással is lehetne az arany árfolyamára: ha megszorításokkal találkoznak az emberek, a háztartások ékszer- vagy befektetési arany vásárlásra szánt büdzséje is összemegy, de a történelmi tapasztalat azt mutatja, hogy az arany felülteljesíti a többi menedékeszközt a válságok idején, különösen igaz ez akkor, hogyha a pénzügyi rendszer biztonságába vetett hit inog meg, vagy tetőfokra hágnak az inflációs félelmek. Az arany és az USA állampapírok hozama a különböző válságok alatt (kattintással nagyítható) Még idén ugorhat az arany árfolyama?A WGC elemzése is kitér rá, hogy jövőre több jelentős hordejerű választás is lesz, többek közt Tajvant, az USÁ-t és Indiát is beleértve. A közelgő választásoknak jelentős hatása lesz a Szovjetunió felbomlása óta nem látott szinten szétzilált globális geopolitikára, ami a növekvő bizonytalanság révén támogatólag hathat az arany befektetői keresletére. Az Arany Világtanács 2023-as jegybanki felmérése alapján 2024-ben is magas, legalább 450-500 tonnát elérő jegybanki aranykeresletet vár, ami jelentős támaszt adhat a sárga nemesfém árfolyamának még akkor is, ha a no landing vagy soft landing szcenáriók következnének be. Bár az arany dollárban mért idei teljesítményét nézve nem lehetünk csalódottak, ami az emelkedő kamatok ellenére is 10-12%-nyi hozamot hozott, még sok múlhat a következő pár napban kijövő híreken: a hét elején ugyan mindenkori csúcsot ért el az arany árfolyama, de ezt követően jelentősen korrigált. Most minden valószínűség szerint erőgyűjtés zajlik a 2.200 dollár/unciás szint eléréséhez, amit indukálhatna, ha a jövő heti FOMC gyűlést követő sajtótájékoztatón kevésbé héja hangvételt ütne meg a FED. Az arany dollárban mért árfolyama 2018-2023 között (forrás: Goldtresor.com) (kattintással nagyítható) Az arany szempontjából kedvezőtlen hírek esetén a csúcstámadást követő korrekciónak ellenálló 2.010 – 2.020 dollár/unciánkénti árfolyam letörését kell figyelnünk, ekkor a sárga nemesfém árjegyzése ismét visszacsatornázódhat az 1.900 – 2.000 dollár/uncia közötti sávba. Azonban jó ha észben tartjuk: hiába hirdetnek sorra győzelmet az infláció felett a jegybankok a következő hónapokban, vélhetően még csak az első nagyobb hullámon vagyunk túl, így a következő évtized egyik legfontosabb eszköze lesz az arany, ha a vagyon megőrzése a célunk. Az arany forintban mért árfolyama 2018-2023 között (forrás: Goldtresor.com) A magyar befektetőknek érdemes észrevenniük, hogy az arany forintban mért árfolyama még egyáltalán nem szállt el: a relatíve erős forintnak hála gyakorlatilag másfél éve egy szűk sávban mozog a hazai arany ár, és még abszolút nem késő a forint megtakarítás egy részét átcserélni arany megtakarításra. |